Единый платеж из заработной платы включает в себя несколько обязательных взносов, которые выплачиваются в соответствии с различными законами Республики Казахстан:

- Обязательные пенсионные взносы: уплачиваются в соответствии с Законом Республики Казахстан "О пенсионном обеспечении в Республике Казахстан".

- Обязательные пенсионные взносы работодателя: также приводятся в соответствие с Законом Республики Казахстан "О пенсионном обеспечении в Республике Казахстан".

- Социальные взносы: уплачиваются в соответствии с Законом Республики Казахстан "Об обязательном социальном страховании".

- Вычеты и взносы на обязательное социальное медицинское страхование: в соответствии с Законом Республики Казахстан "Об обязательном социальном медицинском страховании".

- Индивидуальные взносы на обязательное социальное медицинское страхование: также в соответствии с Законом Республики Казахстан "Об обязательном социальном медицинском страховании".

Введение единого платежа

С 1 января 2023 года в Казахстане введена единая система оплаты труда для работников микро- и малого бизнеса. Это было сделано на основании Закона Республики Казахстан от 21 декабря 2022 года № 165-VII ЗРК. Закон внес изменения в Кодекс Республики Казахстан "О налогах и других обязательных платежах в бюджет", дополнив Налоговый кодекс разделом 24-1, в котором говорится о едином платеже в главе 89-1, статье 776-1.

Единый платеж с заработной платы

Систему единого платежа могут применять на добровольной основе, те, кто на СНР (Индивидуальные предприниматели, Юридические лица, относящиеся к микро- и малому бизнесу):

- Упрощенная декларация

- Специальные налоговые режимы для производителей сельскохозяйственной продукции

- Крестьянские или фермерские хозяйства

Эти организации выступают в качестве налоговых агентов по перечислению единого платежа с доходов своих работников.

Исчисленная сумма единого платежа должна быть отражена в специальных формах декларации (200.00, 910.00 и 920.00) в зависимости от применяемого режима налогообложения. Единый платеж включает в себя:

- Индивидуальный подоходный налог (ИПН) с доходов работников

- Обязательные пенсионные взносы

- Обязательные пенсионные взносы работодателя (отложенные до 2024 года)

- Социальные взносы

- Взносы и отчисления на обязательное социальное медицинское страхование

В целях настоящей главы к налоговым агентам относятся индивидуальные предприниматели и юридические лица, являющиеся субъектами микропредпринимательства и малого бизнеса. Эти агенты обязаны применять специальные налоговые режимы, предусмотренные параграфом 3 главы 77 и главы 78 Налогового кодекса.

Выбрав порядок налогообложения доходов работников и обложив их налогом у источника выплаты в первоначальной или очередной декларации, изменить его в течение налогового периода нельзя.

Для того, чтобы корректно работать с Единым платежом с заработной платы в 1С, закажите обновления 1С у экспертов Первого Бита.

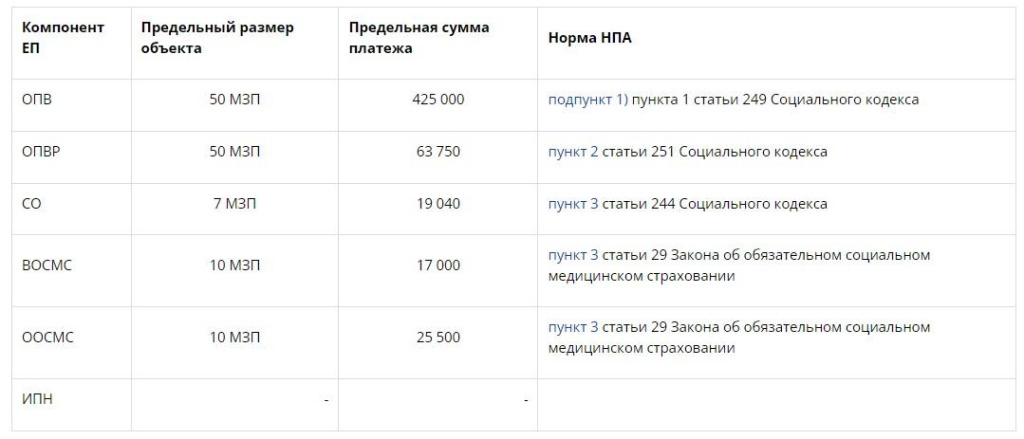

Объект обложения единым платежом с заработной платы

Объектом налогообложения при единовременной выплате является доход работника, указанный в статье 322 Налогового кодекса. Данный доход начисляется работодателями, являющимися субъектами микропредпринимательства и малого бизнеса, применяющими специальные налоговые режимы, указанные в параграфе 3 главы 77 и главы 78 Налогового кодекса.

Применяемые ставки единого платежа

Ставки единого платежа, применяемые к объекту налогообложения, следующие:

- с 1 января 2024 года: 21,5 процента

- с 1 января 2025 года: 23,8 процента

- с 1 января 2026 года: 24,8 процента

- с 1 января 2027 года: 25,8 процента

- с 1 января 2028 года: 26,3 процента

Для работников, освобожденных от уплаты социальных платежей (за исключением обязательных профессиональных пенсионных взносов) в соответствии с законами "О пенсионном обеспечении в Республике Казахстан", "Об обязательном социальном страховании" и "Об обязательном социальном медицинском страховании", действуют следующие льготы: освобожденные работники определяются в соответствии с подпунктами 1), 7), 8), 9), 11), 12) и 13) пункта 1 статьи 26 Закона "Об обязательном социальном медицинском страховании".

Согласно Постановлению № 1116 от 18 октября 2013 года, доля обязательных пенсионных взносов в Единый накопительный пенсионный фонд включена с 1 января 2023 года. Для плательщиков единого платежа, указанных в главе 89-1 Налогового кодекса, доля обязательных пенсионных взносов в тарифе единого платежа составляет:

- с 1 января 2024 года - 46,5 процента

- с 1 января 2025 г: 42,0 процента

- с 1 января 2026 года: 40,3 процента

- с 1 января 2027 года: 38,8 процента

- с 1 января 2028 года: 38,0 процента

Доля индивидуального подоходного налога в рамках единой ставки платежа выглядит следующим образом:

- С 1 января 2024 года: 8,4 процента

- С 1 января 2025 г: 7,6 процента

- С 1 января 2026 года: 7,3 процента

- С 1 января 2027 года: 7,0 процентов

- С 1 января 2028 года: 6,9 процента

Ставка социальных отчислений

Ставка социальных отчислений - это фиксированный процент от обязательных платежей в Фонд государственного социального страхования, рассчитанный исходя из объекта социальных взносов.

Для налоговых агентов, предпочитающих уплачивать социальные отчисления в рамках единого платежа, ставки составляют:

- 3,2 процента от объекта расчета социальных взносов, начиная с 1 января 2023 года.

- 4,5 процента от объекта обложения социальными взносами с 1 января 2025 года.

Доля социальных вычетов в ставке единого платежа

В соответствии с пунктом 1 статьи 776-3 Кодекса Республики Казахстан "О налогах и других обязательных платежах в бюджет" (Налоговый кодекс) доля социальных вычетов в ставке единого платежа составляет:

- с 1 января 2024 года: 14,9 процента

- с 1 января 2025 г: 18,9 процента

- с 1 января 2026 года: 18,1 процента

- с 1 января 2027 года: 17,4 процента

- с 1 января 2028 года: 17,1 процента

Объектом расчета для единовременной выплаты является доход работника, определенный в статье 776-2 Налогового кодекса.

Исчисление и уплата социальных взносов, включенных в единый платеж, производятся за счет средств плательщика единого платежа.

С 1 июля 2023 года вступают в силу Правила исчисления и уплаты социальных взносов в Фонд государственного социального страхования, а также пеней по ним, утвержденные приказом № 229 от 21 июня 2023 года.

Порядок и сроки исчисления

Исчисление, удержание соответствующих долей единого платежа и его перечисление, а также отражение обязательств в соответствующей налоговой отчетности осуществляются налоговым агентом в порядке и сроки, установленные настоящей главой.

Расчет единого платежа производится налоговым агентом в момент начисления объекта налогообложения.

Удержание сумм индивидуального подоходного налога, обязательных пенсионных взносов и взносов на обязательное социальное медицинское страхование должно быть произведено налоговым агентом не позднее дня выплаты дохода, подлежащего удержанию налога.

Обязательные пенсионные взносы работодателя, социальные взносы и взносы на обязательное социальное медицинское страхование производятся налоговыми агентами за счет собственных средств в пользу работников.

Сумма взносов, уплачиваемых в рамках ОПВП за каждого работника за один месяц, не превышает установленных лимитов:

- Для ОПВ - в соответствии со статьей 249(1)(1) Социального кодекса.

- Для ОПВР - в соответствии со статьей 251(2)(1)(1) Социального кодекса.

- Для СО - в соответствии с пунктом 3 статьи 244 Социального кодекса. Ежемесячный доход, учитываемый при расчете СО с ЕПЗП, не должен превышать 7 МЗП, установленных на соответствующий финансовый год законом о республиканском бюджете.

- Для отчислений и взносов на ОСМС доход определяется в соответствии с пунктом 3 статьи 29 Закона.

График платежей

Налоговый агент ежемесячно переводит единый платеж по начисленным доходам не позднее 25 числа следующего за отчетным месяца. Сумма перевода производится через банки второго уровня или специализированные организации, осуществляющие банковские операции, на счет Государственной корпорации "Правительство для граждан". Перевод сопровождается указанием отчетного месяца.

День оплаты

Для безналичных платежей считается, что день выплаты социальных вычетов наступает в день получения акцепта платежного поручения на сумму социальных вычетов от банка или специализированной организации, занимающейся банковскими операциями.

Для наличных платежей считается, что день выплаты социальных вычетов наступает в день перечисления плательщиком суммы социальных вычетов в банк или специализированную организацию, занимающуюся банковскими операциями.

Документация и округление

К платежным документам плательщиков социальных отчислений прилагаются списки участников системы обязательного социального страхования, за которых производятся социальные отчисления. При расчете социальных отчислений суммы, исчисленные в тиынах, округляются до 1 тенге в большую сторону независимо от количества тиынов.

Выплата, перечисление и распределение

Уплата, перевод и распределение единого платежа в форме индивидуального подоходного налога и социальных платежей (за исключением обязательных профессиональных пенсионных взносов), а также их возврат осуществляются в соответствии с установленным порядком, определенным уполномоченным государственным органом в области социального обеспечения. Этот процесс согласовывается с Национальным Банком Республики Казахстан, уполномоченным органом, а также уполномоченными государственными органами в области государственного планирования, здравоохранения и цифрового развития.

Отражение в декларациях

Суммы единого платежа должны быть отражены в соответствующих декларациях в порядке, предусмотренном статьями 358, 688 и 707 Налогового кодекса.

С 19 февраля 2023 года в Правила и условия исчисления (удержания) и перечисления взносов и (или) платежей в ОСМС (приказ № 478 от 30 июня 2017 года) внесены изменения, связанные с единым платежом (приказ № 21 от 1 февраля 2023 года). К ключевым моментам относятся:

- Работодатели, применяющие СНР и уплачивающие взносы в фонд в рамках единого платежа, также являются плательщиками взносов в ОСМС и ВОСМС.

- Для плательщиков единого платежа размер ОСМС от ставки единого платежа (20 процентов), установленной пунктом 1 статьи 776-3 Налогового кодекса, составляет 15,0 процентов, начиная с 1 января 2023 года.

- Взносы работников, предусмотренные подпунктом 2-1) пункта 2 статьи 14 настоящего Закона, подлежащие уплате в фонд, устанавливаются в размере 10,0 процентов от единой ставки платежа, начиная с 1 января 2023 года.

- Взносы ОСМС и ВОСМС включаются в общую сумму единого платежа и уплачиваются до 25 числа каждого месяца через банки второго уровня или организации, осуществляющие отдельные виды банковских операций, на банковский счет Государственной корпорации "Правительство для граждан" с указанием месяца, за который производится платеж.

Налоговый период

Налоговым периодом для исчисления единого платежа налоговыми агентами признается календарный месяц.

Формулы расчета единого платежа

Общая формула:

Доход работника х ставка единого платежа (20 %) х доля единого платежа.

Формула расчет ИПН:

Доход работника х ставка единого платежа (20 %) х доля ИПН (9%).

Формула расчета ОПВ:

Доход работника х ставка единого платежа (20 %) х доля ОПВ (50%).

Формула расчета ВОСМС:

Доход работника х ставка единого платежа (20 %) х доля ВОСМС (10%).

Формула расчет СО:

Доход работника х ставка единого платежа (20 %) х доля СО (16%).

Формула расчета ООСМС:

Доход работника х ставка единого платежа (20 %) х доля ООСМС (15%).

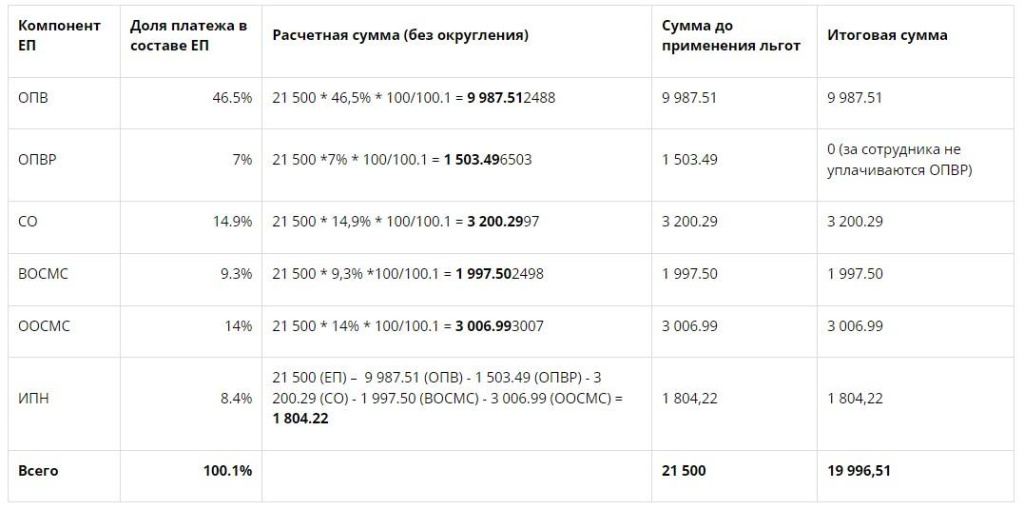

Из-за того, что сумма долей компонентов Единого платежа в 2024 году превышает 100%, могут возникать ошибки, приводящие к возврату платежа при его перечислении.

Расширение для 1С:Бухгалтерия для Казахстана доступное с обновлением 1С позволяет провести расчет Единого платежа в 2024 году с применением корректировки 100/100.1 к компонентам.

Расширение соответствует алгоритмам приёма единого платежа, разработанным НАО «Государственная корпорация «Правительство для граждан».

КНП по единому платежу

185 Единый платеж

186 Возврат ошибочно перечисленных (зачисленных) сумм единого платежа

187 Пеня за несвоевременное перечисление единого платежа

188 Возврат пени ошибочно перечисленных (зачисленных) сумм единого платежа»;

Реквизиты для перечисления единой выплаты заработной платы

Наименование бенефициара: НАО Государственная корпорация «Правительство для граждан».

Наименование банка бенефициара: НАО Государственная корпорация «Правительство для граждан».

БИН бенефициара: 160 440 007 161.

БИК бенефициара: GCVPKZ2A.

ИИК бенефициара: KZ80009EP00368609101

Кбе: 11.

КНП: 185 - Единый платеж.

КНП: 187 - Пеня за несвоевременное перечисление единого платежа.

Единый платеж в 2024 году: Расчет и распределение по компонентам

В 2024 году в Казахстане вводятся новые правила, влияющие на единый платеж по заработной плате, в частности, в связи с обязательными пенсионными взносами работодателя. Основные изменения включают:

- Ставка единого платежа на 2024 год увеличилась до 21,5%.

- ОПВП теперь включена в единый платеж.

- Были внесены коррективы в доли всех компонентов, составляющих единый платеж.

В связи с увеличением минимальной заработной платы изменились также предельные значения компонентов единого платежа, имеющих ограничение предельного размера объекта обложения. Предельная сумма компонентов в составе Единого платежа:

Проблемы и рекомендации

Многие налогоплательщики столкнулись с трудностями при переходе на единый платеж. Среди распространенных проблем - невозможность загрузить платежи через банковские приложения и отказы Госкорпорации со ссылкой на "неправильные суммы долей ЕП".

Основная проблема связана с тем, что общая доля всех компонентов Единого платежа превышает 100 %. Для решения этой проблемы Государственная корпорация "Правительство для граждан" рекомендует использовать при расчете распределения поправочный коэффициент 100/100,1.

Работа с освобождениями

Если работник освобожден от определенных выплат, расчет должен производиться аналогичным образом, при этом на заключительном этапе сумма соответствующего компонента устанавливается равной 0. Например, сотрудники, родившиеся в 1973 году, могут быть освобождены от выплат ЕП.

Таким образом, сумма ЕП к уплате составит 19 996,51.

Выполнение рекомендаций

Пользователям, использующим стандартные решения для расчета единого платежа в 2024 году, рекомендуется установить дополнение, выпущенное 20 февраля 2024 года. Это дополнение корректирует процесс расчета в соответствии с рекомендациями группы компаний "Правительство для граждан", обеспечивая точность расчетов и соответствие обновленным нормативным актам.

20 февраля 2024 года для 1С:Бухгалтерия для Казахстана версии 3.0.54.1 выпущено расширение - корректировка 100/100.1 при расчете единого платежа. Обновление позволяет работать с скорректированным расчетом единого платежа с учетом рекомендаций ГК «Правительство для граждан».

Звоните Экспертам Первого Бита по вопросам обновления, доработок и приобретения 1С.