Многие компании Казахстана импортируют товар в рамках Евразийского экономического союза. Однако при этом возникает много вопросов по бухгалтерскому, финансовой и налоговому учету. Как правильно проводить операции и корректно составлять формы отчетности в 1С?

На эти и другие вопросы ответили эксперты компании «Первый Бит» и «МЦФЭР–Казахстан» в рамках вебинара, который организовало цифровое издательство «МЦФЭР–Казахстан».

Что нужно знать при работе с импортом

При работе с Таможенным союзом важно ознакомиться с договором о ЕАЭС, в котором прописаны приложения и понятия по вопросам налогообложения в рамках этого союза.

Кроме того, в договоре о ЕАЭС и таможенном кодексе даются понятия товаров. Здесь есть четкое разделение товаров Таможенного союза и товаров личного пользования.

Контракты на импорт

Согласно п. 1 ст. 152 ГК РК в письменной форме должны совершаться сделки, которые осуществляются:

- в процессе предпринимательской деятельности, кроме сделок при самом их совершении, если для отдельных видов иное специально не предусмотрено законодательством или не вытекает из обычаев делового оборота;

- на сумму свыше 100 МРП, за исключением сделок, исполняемых при самом их совершении;

- в иных случаях, предусмотренных законодательством или соглашением сторон.

Обратите внимание! Необходимо проверять, визировать договоры, чтобы в случае изменения условий, дополнений в договоре, вы смогли правильно отчитаться по налоговому учету и избежать ошибки.

П. 3 ст.153 ГК РК:

При несоблюдении простой письменной формы внешнеэкономическая сделка считается ничтожной.

В контракте также должны быть зафиксированы сроки поставки, когда товар переходит в распоряжение, возможные риски по товару, гарантийные сроки и с какого момента начисляется, а также сроки возвращения товара.

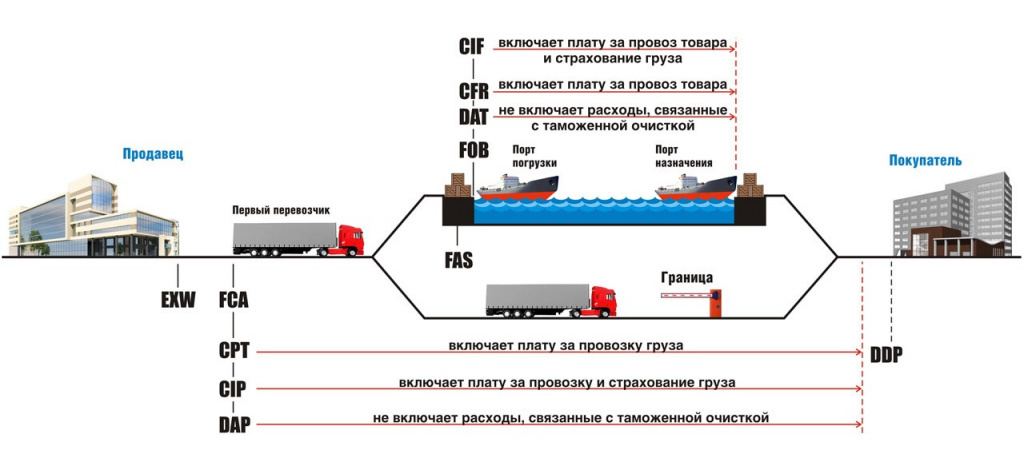

Условия поставки определяются тремя буквами:

|

|

Также, условия поставки занесены в правила Инкотермс 2010.

Инкотермс 2010 (Incoterms 2010) - это международные правила, признанные правительственными органами, юридическими компаниями и коммерсантами по всему миру как толкование наиболее применимых в международной торговле терминов.

Рис.1 «Примеры условий поставки».

Самое главное, что необходимо сделать, это посмотреть условия поставки и проверить первичные документы (товарно-транспортная накладная).

Эти документы говорят о том, что товар действительно доставлен до нужной точки. Далее дату поступления товара на точку необходимо будет принять в поступление товара в бухгалтерском учете.

Как оформить в учетной политике

В учетной политике необходимо прописать, какие затраты включаются в себестоимость актива в виде запасов.

В стандарте указываются:

- затраты на приобретение;

- затраты на переработку;

- прочие затраты.

Это позволяет обеспечить текущее место нахождения.

К затратам относятся: цена покупки, цена, зафиксированная в счет-фактуре, либо накладной, либо акте на передачу прав.

При закупке товара с другими странами ЕАЭС, цена экспорта должна быть снижена на сумму НДС. Если этого не сделать, то во время налоговой проверки могут выписать штраф. Это правило прописано в Законе о трансфертном ценообразовании.

В учетной политике необходимо прописать документы на транспортировку (ТТН с отметками перевозчика, экспедитора и пр.).

Налоговую отчетность, а именно формы 320 и 328 (документы, подтверждающие то, что товар растаможен и выпущен в свободное обращение) необходимо сдавать до 20 числа следующего месяца.

Облагаемый импорт

Облагаемым импортом являются все ввозимые или ввезенные товары, подлежащие импорту, за исключением договора аренды.

К размеру облагаемого импорта применяется ставка 12%. Стоимость определяется в первичных документах. Также необходимо правильно определить курс валют.

Датой принятия на учет импортированного товара, если есть две даты (перехода права собственности или пересечение границы), то принимается наиболее поздняя.

Если первичные документы утеряны, то налоговый орган во время проверки может воспользоваться рыночной ценой и рассчитать размер облагаемого импорта по рыночной стоимости.

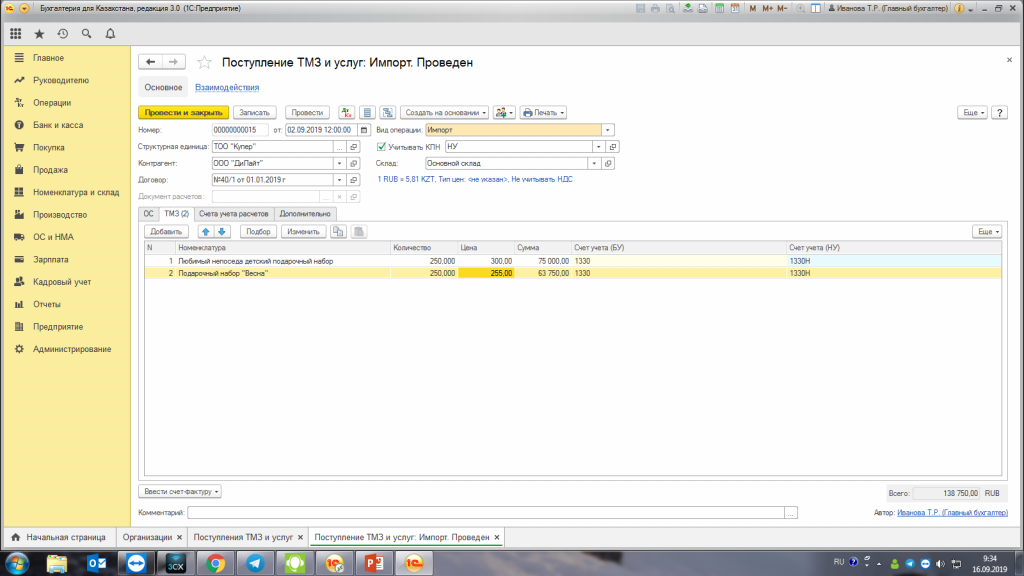

Рис.2 «Пример импорта товара»

Брак и возврат товара в рамках Таможенного союза

|

Вид |

320 форма |

328 форма |

Документ |

Причина |

|

Частичный возврат товара до месяца |

Не отражаются сведения по возвращенному товару |

Не отражаются сведения по возвращенному товару |

Документ, подтверждающий возврат |

Ненадлежащее качество и (или) некомплектность |

|

Полный возврат товара до месяца |

Не сдается |

Не сдается |

Документ, подтверждающий возврат |

Ненадлежащее качество и (или) некомплектность |

|

Любой возврат товара по истечении месяца |

Дополнительная налоговая отчетность |

Дополнительная налоговая отчетность |

Документ, подтверждающий возврат |

Ненадлежащее качество и (или) некомплектность |

Временный ввоз и обратный вывоз

Уведомление НК РК при временном ввозе (вывозе) товара:

- по договорам имущественного найма (аренды) движимого имущества и транспортных средств;

- на выставки и ярмарки;

- ввозе (вывозе) товаров в связи с их передачей в пределах одного юридического лица.

Уведомление представляются в течении 20 рабочих дней:

- с даты ввоза на территорию РК;

- с даты вывоза на территорию РК.

Уведомление отправляется в электронной форме на каждую дату ввоза товара.

Метод зачета

НДС выплачивается методом зачета по следующим товарам, помещаемым под таможенную процедуру выпуска для внутреннего потребления:

- оборудование;

- сельскохозяйственная техника;

- грузовой подвижной состав автомобильного транспорта;

- вертолеты и самолеты;

- локомотивы железнодорожные и вагоны;

- морские суда;

- запасные части;

- пестициды (ядохимикаты);

- племенные животные всех видов и оборудование для искусственного осеменения;

- крупный рогатый скот живой.

Административная ответственность

Если налогоплательщик скроет объекты налогообложения, то по закону это влечет за собой штраф:

- 150% налогов и других обязательных платежей - физические лица, субъектов малого предпринимательства или некоммерческие организации, на субъекты среднего и крупного предпринимательства.

Повторное сокрытие в течение года после наложения административного взыскания:

- 200% налогов и других обязательных платежей.

Работа с импортом в 1С:Бухгалтерия 8 редакция 3.0 для Казахстана

Первый этап работы с документами импорта товара в программе «1С:Бухгалтерия 8 редакция 3.0 для Казахстана» - заполнение курсов валют.

Переходим во вкладки Банк и кассы – колонка Справочники и настройки –Валюты – Загрузить курсы.

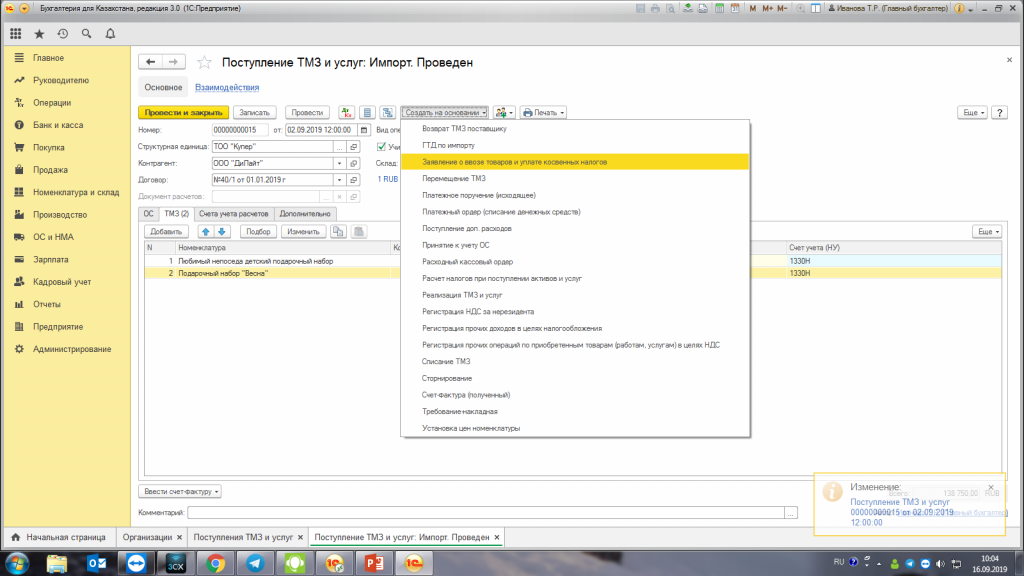

Далее заполняется Поступление товаров и основных средств из стран, входящие в ЕАЭС. Оформляется документом «Поступление ТМЗ и услуг» с видом операции «Импорт».

В качестве контрагента в документе необходимо указать иностранного поставщика.

Обязательно в карточке поставщика заполняются сведения о стране-резиденте. Ставится галочка «является участником ЕАЭС» и номер налоговой регистрации.

В карточке договора контрагента указывается иностранная валюта. Тогда документ «Поступление ТМЗ и услуг» будет пересчитан в указанную валюту.

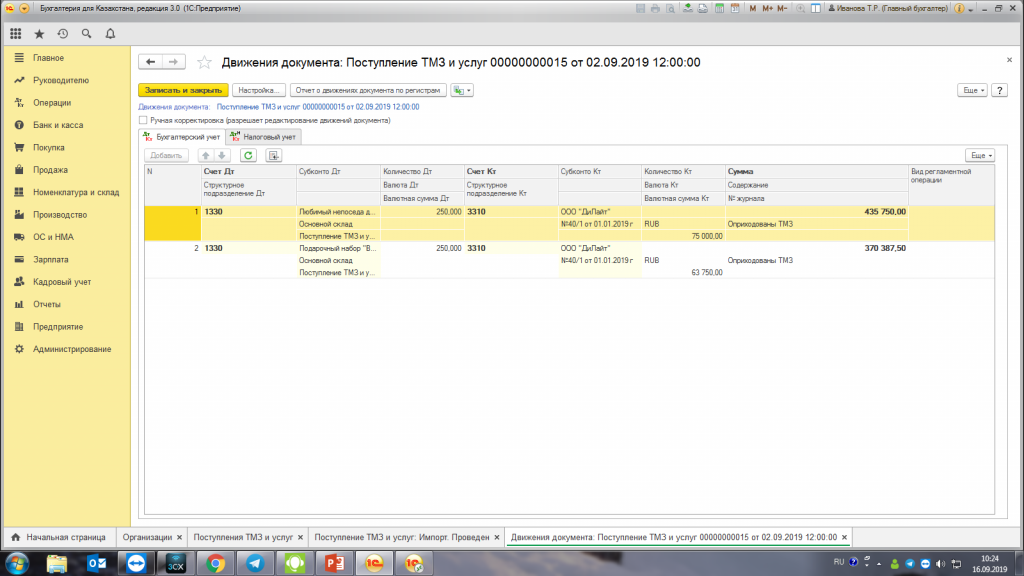

При проведении документа, валютные операции пересчитываются в тенге по указанному курсу.

Для расчета и начисления НДС создается документ на основании покупки «Заявление о ввозе товаров и уплате косвенных налогов».

Чтобы не указывать реквизиты вручную, можно воспользоваться кнопкой Изменить – Установить реквизит – Выполнить – Указываем реквизиты – ОК – Перенести в документ.

На закладке Счета учета необходимо указать счет, который будет корреспондировать со счетом начисления НДС. Указываемый счет –транзитный и используется также при принятии в зачет НДС по импорту, уплаченному в бюджет. Указываем корсчет (БУ) 1750. Проводится документ.

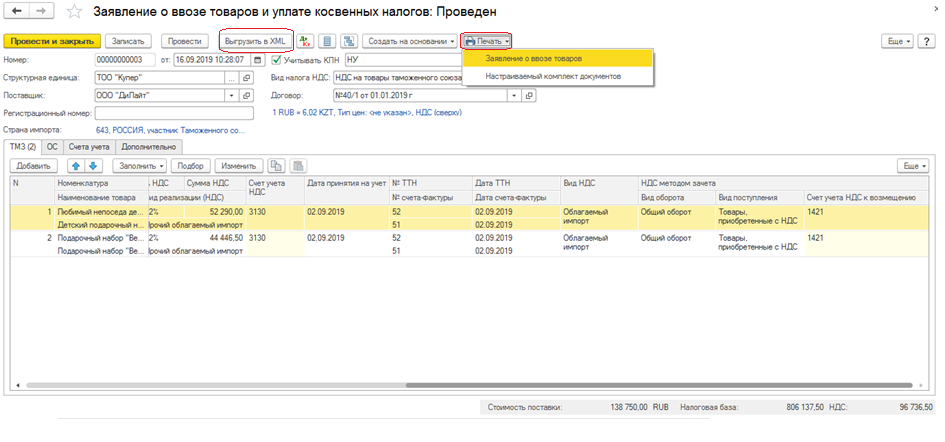

«Заявление о ввозе товаров и уплате косвенных налогов» имеет печатную форму и формат выгрузки 328 формы.

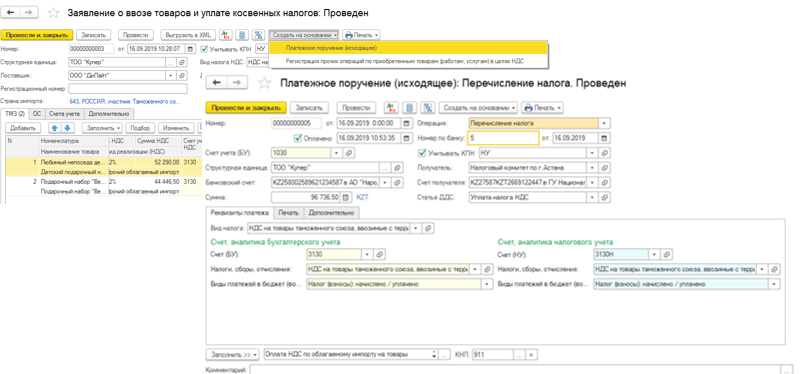

После начисления НДС есть возможность уплатить его через документ «Платежное поручение». Создается на основании «Заявления о ввозе».

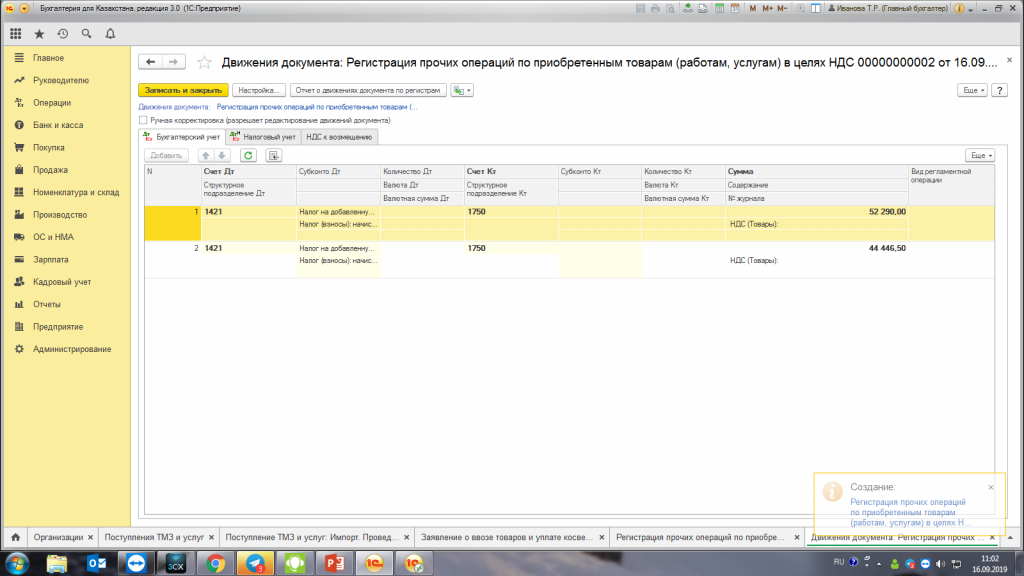

После уплаты НДС мы берем НДС в зачет. На основании «Заявления о ввозе…» создаем документ «Регистрация прочих операций по приобретенным товарам (работ, услуг) в целях НДС» по дате «Платежного поручения». Указываем Вид поступления, который ссылается в 300 форму.

Формируются проводки принятия НДС в зачет на 1421 и регистр накопления «НДС к возмещению».

Подводя итог, можно сказать, что, для эффективного, прозрачного ведения импорта товара, необходимо:

- Знать тонкости правил и условия поставки.

- Четко понимать прописанные условия в контракте с поставщиком.

- Уметь работать с функционалом программного продукта «1С:Бухгалтерия 8 редакция 3.0 для Казахстана».

Кроме того, зная и выполняя все необходимые операции, у вас не возникнет трудностей со своевременной отчетностью в налоговые органы.

Быть в курсе последних изменений законодательства и уметь адаптировать под них свои бизнес-процессы вас научат на наших вебинарах.

Если у вас есть вопросы, задайте их нашим специалистам по телефону.