Если иностранные сотрудники работают по патенту, то при расчете НДФЛ с их доходов нужно учитывать авансовые платежи при оформлении и продлении документа.

Учет НДФЛ иностранцев на патенте

Иностранные граждане или лица без гражданства из «безвизовых» стран, временно пребывающие в России, для работы должны получить патенты, а не разрешения на работу. Если иностранцы временно или постоянно проживают в России, то им не нужно оформлять патент или разрешение на работу.

Этот же момент касается беженцев, журналистов, дипломатов, спортсменов и т.п. (п. 4 ст. 13 Закона от 25.07.2002 г. № 115-ФЗ). Кроме того, патент не должны оформлять граждане Беларуси, Казахстана, Армении и Киргизии (Договор о Евразийском экономическом союзе от 29.05.2014 г.).

В соответствии с п. 2 ст. 226 и ст. 227.1 НК РФ при исчислении НДФЛ необходимо учитывать авансовые платежи для сотрудников, являющихся иностранными гражданами или лицами без гражданства из «безвизовых» стран, временно пребывающих на территории России, осуществляющих работу по найму в России на основании патента:

- у физлиц для личных или домашних потребностей, не связанных с предпринимательством;

- в компаниях;

- у ИП;

- у ведущих частную практику нотариусов, адвокатов и других лиц согласно законодательству о частной практике.

Фиксированные авансы по НДФЛ платятся за период действия патента в размере 1 200 руб./мес., причем до дня начала срока, на который оформляется либо продлевается патент. Этот платеж нужно индексировать на коэффициент-дефлятор на определенный календарный год, а также на коэффициент, отражающий региональные особенности рынка труда (определяется на календарный год законодательством субъекта РФ).

Согласно Приказу Минэкономразвития от 30.10.2020 г. № 720 коэффициент-дефлятор на 2021 год — 1,864. В случае, когда региональный коэффициент субъектом РФ не определен, он равен 1.

Фиксированный аванс по НДФЛ платится налогоплательщиком по месту работы на основании оформленного патента до дня начала срока, на который выдан или продлен патент.

Иностранцы, работающие у физлиц, рассчитывают размер НДФЛ на конкретный календарный год на основании фактически полученного дохода. Тариф по НДФЛ равен 13% (15%) вне зависимости от резидентства (п. 3, 3.1 ст. 224 НК РФ). Исчисленный НДФЛ уменьшается на уплаченные в этом же календарном году фиксированные авансы по налогу за период действия патента (п. 5 ст. 227.1 НК РФ).

Для иностранцев, работающих в компаниях или у ИП, обязанность рассчитывать размер НДФЛ возлагается на налоговых агентов — на работодателей (п. 2 ст. 226, п. 6 ст. 227.1 НК РФ).

Общая величина НДФЛ с доходов иностранцев рассчитывается работодателями и уменьшается на размер фиксированных авансов, уплаченных иностранными сотрудниками за период действия патента применительно к соответствующему налоговому периоду.

Работодатель делает это после получения:

- от иностранного сотрудника — заявления и платежных документов, свидетельствующих об уплате фиксированных авансов;

- от ИФНС — уведомления о подтверждении права уменьшить рассчитанный размер НДФЛ на сумму уплаченных иностранцем фиксированных авансов.

ИФНС передает уведомление, если есть:

- заявление работодателя по форме, регламентированной Приказом ФНС от 13.11.2015 г. № ММВ-7-11/512@. Его можно оформить и отправить в ИФНС через сервис 1С-Отчетность в программе 1С:Предприятие;

- информация от территориального органа федерального органа исполнительной власти в сфере миграции о выдаче патента иностранному сотруднику и о заключении с ним трудового или ГПХ договора. При этом действует условие, что ранее применительно к конкретному налоговому периоду данное уведомление в отношении этого иностранного сотрудника работодатель не направлял в ИФНС.

Уменьшение размера НДФЛ осуществляется в течение налогового периода только у одного работодателя — его выбирает иностранный сотрудник. Данное правило используется, если иностранец работает по патенту у нескольких работодателей. Соответственно, если иностранец имеет несколько мест работы в соответствующем налоговом периоде, то он может использовать свое право на уменьшение размера НДФЛ на всю сумму уплаченных фиксированных платежей за период действия патента при обращении к одному из работодателей.

Но при этом должно выполняться условие — раньше в этом налоговом периоде другой работодатель иностранца не получал от ИФНС уведомление в отношении данного иностранного сотрудника (Письмо ФНС от 14.03.2016 г. № БС-4-11/4184@). Величина уплаченного НДФЛ в уведомлении не указывается — только дается пояснение, что необходимо учитывать авансы, оплаченные за период действия патента.

В случае, когда размер уплаченных фиксированных авансов за период действия патента больше размера НДФЛ, рассчитанного по итогам налогового периода на основании фактически полученного иностранцем дохода, сумма превышения не считается суммой излишне уплаченного НДФЛ. Соответственно, она не возвращается и не засчитывается иностранному сотруднику.

Авансы по НДФЛ иностранных сотрудников в 1С:ЗУП 8 ред. 3

Пример

В компанию «Программа» в г. Москва 2 февраля 2021 года принят гражданин Молдавии — Р.Р. Иванко. Он иностранец — временно пребывающий на территории России, оформивший патент.

Оклад по должности — 46 000 руб./мес. При приеме на работу был представлен платежный документ, согласно которому аванс по НДФЛ за 11 мес. составил 58 751 руб.

Сотрудник подал заявление на уменьшение НДФЛ за налоговый период на размер уплаченного аванса. Компания получила уведомление из ИФНС о том, что вправе уменьшить рассчитанный НДФЛ на сумму уплаченного аванса по налогу.

В 1С:ЗУП 8 ред. 3 необходимо выполнить такие действия:

- указать налоговый статус сотрудника;

- зарегистрировать уплаченный аванс по НДФЛ;

- начислить зарплату и рассчитать НДФЛ с учетом уплаченного аванса.

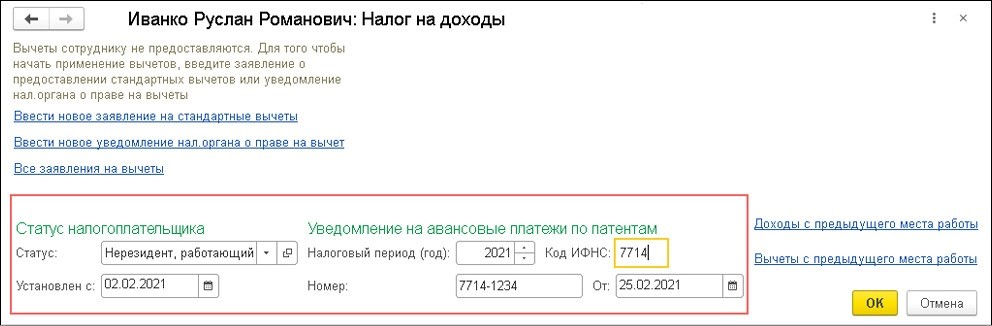

Как указать налоговый статус сотрудника

Для указания налогового статуса нужно зайти в меню «Кадры», выбрать справочник «Сотрудники» и пройти по гиперссылке «Налог на доходы». Статус указывается в специальном разделе «Статус налогоплательщика».

В графе «Статус» ставится «Нерезидент, работающий по найму на основании патента». В графе «Установлен с» ставится дата, на которую установлен этот статус. В примере — 02.02.2021 г.

Кроме того, здесь же указываются реквизиты уведомления от ИФНС на зачет аванса по НДФЛ. Для этого используется раздел «Уведомление на авансовые платежи по патентам». Также реквизиты можно заполнить в документе регистрации уплаченного фиксированного аванса — «Авансовый платеж по НДФЛ».

Как зарегистрировать уплаченный аванс по НДФЛ

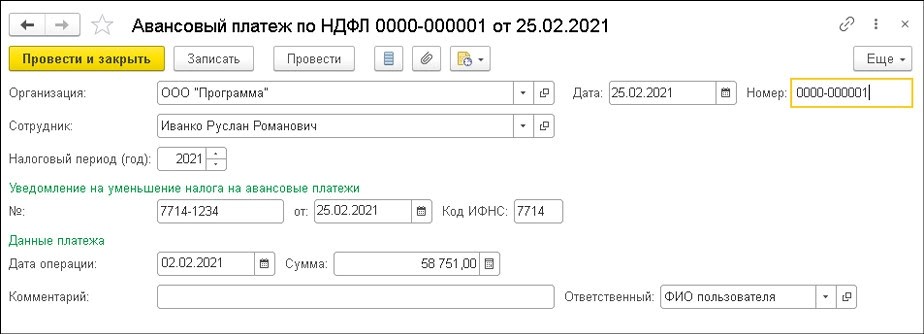

Чтобы зарегистрировать уплаченный аванс, нужно зайти в меню «Налоги и взносы», выбрать «Все документы по НДФЛ» и создать новый документ «Авансовый платеж по НДФЛ» через соответствующую кнопку.

В графе «Организация» сведения устанавливаются автоматически. Если в информационной базе учет ведется по нескольким субъектам, пользователю нужно выбрать необходимого работодателя, у которого оформлен сотрудник.

Кроме того, нужно заполнить следующие графы:

- «Дата» — дата регистрации уведомления;

- «Налоговый период (год)» — год, в котором будет производиться зачет произведенного аванса. Автоматически по умолчанию указывается текущий год;

- «Сотрудник» — нужно выбрать иностранного работника, по которому производится регистрация аванса по НДФЛ.

Когда пользователь выбирает сотрудника, информация в разделе «Уведомление на уменьшение налога на авансовые платежи» формируется в автоматическом режиме, но при условии, что изначально реквизиты уведомления были указаны в специальной форме «Налог на доходы» в карточке работника. Если реквизиты уведомления указать в документе «Авансовый платеж по НДФЛ», то они автоматически попадут в форму «Налог на доходы» в карточке работника.

В разделе «Данные платежа» пользователь указывает такую информацию:

- в графе «Дата операции» — дату платежного документа по уплате аванса по НДФЛ;

- в графе «Сумма» — размер аванса по НДФЛ. В примере сумма за месяц равна 5 341 руб. (1 200 руб. * 1,864 * 2,3878 (коэффициент по г. Москва)). Ее можно проверить, если разделить аванс 58 751 руб. на 11 мес. патента.

После этого документ проводится и закрывается.

Уведомление об уменьшении НДФЛ выдается налоговиками на конкретного сотрудника один раз в налоговый период.

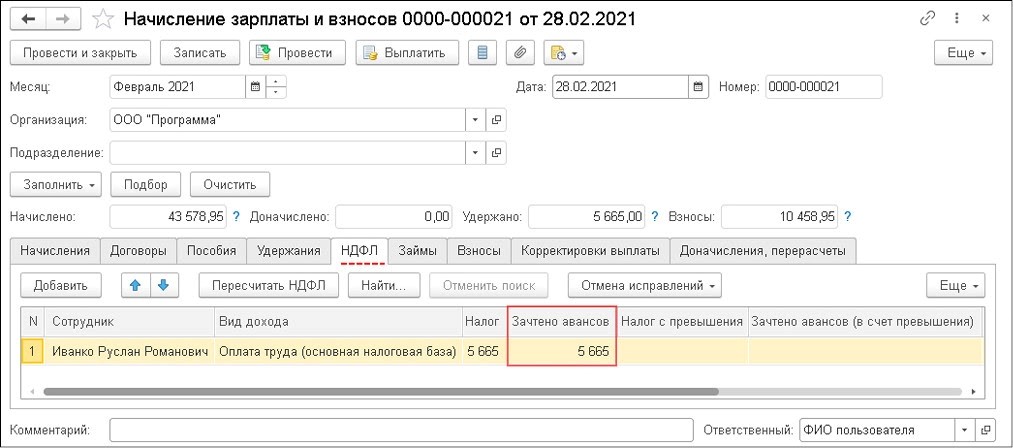

Как начислить зарплату и рассчитать НДФЛ с учетом уплаченного аванса

Для начисления зарплаты за месяц и исчисления НДФЛ с учетом аванса пользователь заходит в меню «Зарплата» и выбирает «Начисление зарплаты и взносов».

В примере иностранный работник не полностью отработал февраль, поскольку принят только 2-го числа. В феврале 2021 года — 19 рабочих дней, а сотрудник отработал 18 дней. Соответственно, его доход рассчитывается так:

46 000 / 19 * 18 = 43 578,95 руб.

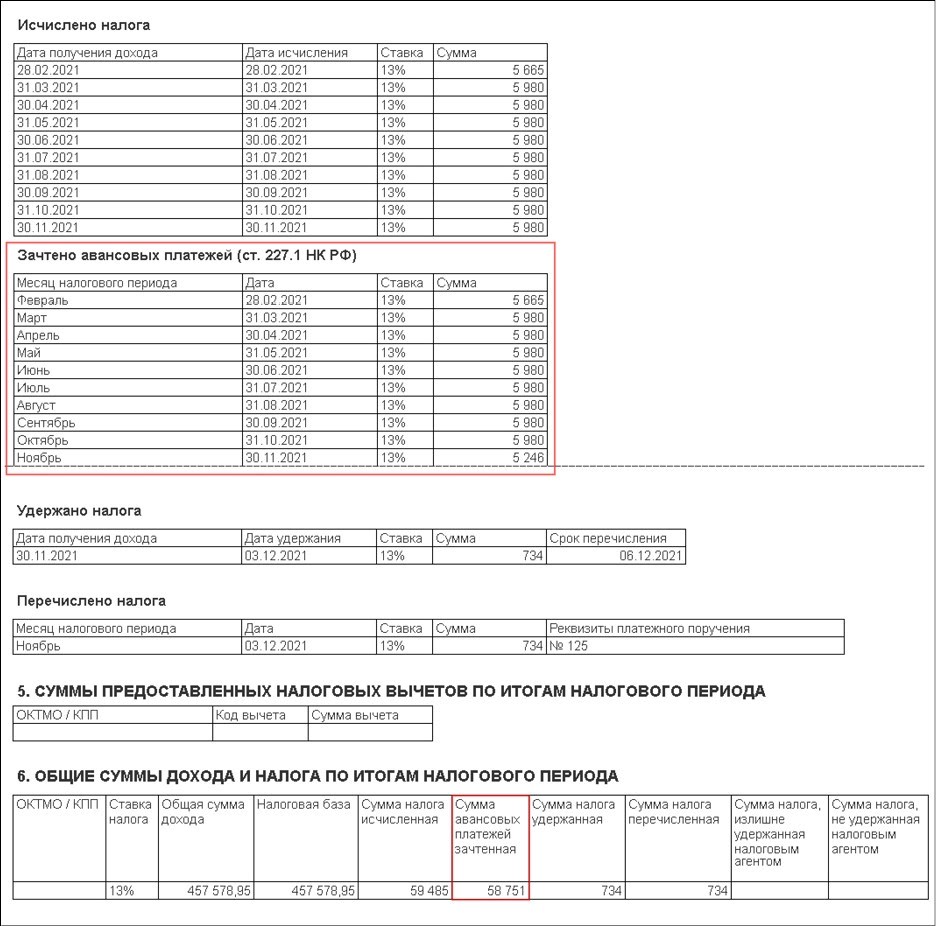

Во вкладке документа «НДФЛ» указывается рассчитанный НДФЛ на основании полученного дохода — 5 665 руб. Кроме того, здесь автоматически засчитывается аванс в этом же размере. А остаток незачтенного аванса по НДФЛ в размере 53 068 руб. (58 751 — 5 665) перейдет на следующий месяц налогового периода.

Таким образом, иностранный сотрудник получит зарплату за февраль в размере 43 578,95 руб.

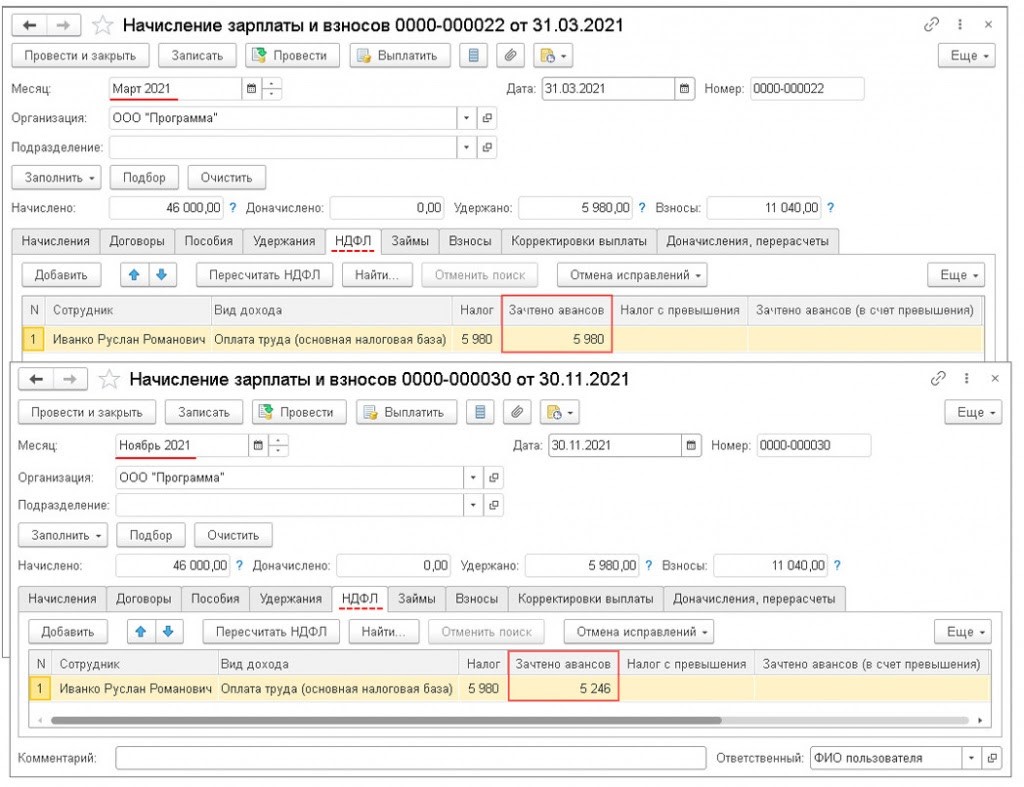

После этого при расчете мартовской зарплаты размер аванса по НДФЛ будет зачтен в сумме 5 980 руб. И данное действие будет производиться по октябрь включительно. В ноябре текущего года остаток аванса по НДФЛ будет рассчитан как 58 751 — (5 665 + 5 980 * 8 мес.) и составит 5 246 руб. Остаток также будет зачтен в ноябрьской зарплате.

Соответственно, за ноябрь зарплата к выплате составит 45 266 руб. (46 000 — (5 980 — 5 246)).

Зачтенный размер аванса по НДФЛ иностранного работника фиксируется в регистре налогового учета по НДФЛ. Для его формирования пользователь заходит в меню «Налоги и взносы», выбирает «Отчеты по налогам и взносам» и далее «Регистр налогового учета по НДФЛ».

Внимание! Если размер уплаченных авансов за период действия патента больше суммы НДФЛ по итогам соответствующего налогового периода согласно фактически полученному доходу, то превышение — не сумма излишне уплаченного НДФЛ. Она не возвращается и не засчитывается иностранцу (п. 7 ст. 227.1 НК РФ).

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

- 1С-Отчетность— для подготовки и сдачи регламентированной отчетности из программ «1С» во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС;

- Информационная система 1С:ИТС— для получения справочной информации по ведению кадрового учета, расчету заработной платы и работе в программе «1С:Зарплата и кадры государственного учреждения 8». В информационной системе 1С:ИТС представлены: «Справочник кадровика», новости, комментарии и консультации специалистов по вопросам кадрового учета, пошаговые инструкции по ведению кадрового учета и расчетам с персоналом в программах «1С», составлению и отправке отчетности в контролирующие органы;

- 1С:ДиректБанк— для прямого обмена с банками информацией по зарплатным проектам в электронном виде. Можно формировать файлы-заявки на открытие и закрытие лицевых счетов, реестры перечисляемой сотрудникам зарплаты. В типовой поставке формирование таких файлов предусмотрено по универсальному стандарту, который поддерживают многие банки.