Курсовая разница представляет собой разницу, которая возникает при переводе определенного количества единиц одной валюты в другую. При этом используются разные обменные курсы. Определяется курсовая разница в соответствии с Международным стандартом финансовой отчетности 21 и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Необходимость конвертации активов зачастую возникает у компаний, которые занимаются покупкой импортных товаров и продажей товаров за рубеж, в связи с расчетами в иностранной валюте. Конвертация выполняется по курсу центрального банка РК в момент полного закрытия обязательств или на момент составления, сдачи бухгалтерской отчетности.

Для клиентов компании Первый Бит действует бесплатная линия консультаций по работе в программе 1С. Звоните и заключайте договора 1С:ИТС в Первом Бите.

Что такое курсовая разница

Как уже было указано выше, оценка выполняется по текущему курсу Нацбанка, поэтому его значения имеют ежедневые колебания. При этом формируется разница, так как на момент продажи/ покупки курс может отличаться от имеющегося на дату поступления или списания средств.

Курсовая разница может быть, как в большую, так и в меньшую сторону. И данные в бухгалтерский учет организации будут вноситься с учетом отклонения.

Бухгалтерский учет курсовой разницы

Положительная курсовая разница может принести выгоду при условии наличия задолженности контрагентов перед предприятием в валютном эквиваленте. Это связано с тем, что при пересчете в национальной валюте дебиторская задолженность возрастает относительно первоначальной суммы. Соответственно, отрицательный результат курсовой разницы приносит относительный убыток.

Противоположная ситуация сложится при наличии кредиторской валютной задолженности. За счет положительной курсовой разницы увеличиваются кредитные обязательства, что приводит к увеличению расходов. В свою очередь отрицательные показатели курсовых различий сокращают объем выплаты кредитных обязательств и учитываются как прочий доход.

В соответствии с МСФО (IAS) 21 «Влияние изменений обменных курсов валют» (далее по тексту – МСФО (IAS) 21) курсовая разница – это разница, возникающая при пересчете определенного количества единиц в одной валюте в другую валюту с использованием разных обменных курсов.

Т.е. курсовая разница в бухгалтерском учете возникает, например, при разности курсов Национального Банка РК на дату поступления товаров, работ, услуг и на дату оплаты (постоплаты).

Вместе с тем, согласно МСФО (IAS) 21 монетарные статьи – это единицы имеющейся в наличии валюты, а также активы и обязательства к получению или выплате, выраженные фиксированным или определяемым количеством валютных единиц.

Неотъемлемой характеристикой монетарной статьи является право получить (или обязанность предоставить) фиксированное или определяемое количество валютных единиц.

Приказом министра финансов Республики Казахстан от 23 мая 2007 года № 185 «Об утверждении Типового плана счетов бухгалтерского учета» предусмотрены следующие счета для учета курсовых разниц:

Таким образом, курсовые разницы возникают только по монетарным статьям через счета 6250/7430 как доходы/расходы по курсовой разнице.

-

6250 – «Доходы от курсовой разницы», где отражаются операции, связанные с получением доходов от курсовой разницы, возникающей в результате отражения в отчетах одинакового количества единиц иностранной валюты, выраженной в валюте отчетности с использованием разных обменных курсов валют;

-

7430 – «Расходы по курсовой разнице», где учитываются расходы по курсовой разнице, возникающей при погашении монетарных статей или при представлении в отчетности монетарных статей организации по курсам, отличным от тех, по которым они были первоначально признаны в текущем периоде или представлены в предшествующих финансовых отчетах, за исключением расходов по курсовой разнице в зарубежную деятельность.

В соответствии с пунктом 4 статьи 192 Налогового кодекса РК учет курсовой разницы, в том числе определение суммы курсовой разницы, в целях налогообложения осуществляется в соответствии с МСФО и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности

Согласно МСФО (IAS) 21 курсовые разницы, возникающие при расчетах по монетарным статьям или при пересчете монетарных статей по курсам, отличающимся от курсов, по которым они были пересчитаны при первоначальном признании в течение периода или в предыдущей финансовой отчетности, признаются в составе прибыли или убытка.

Соответственно, в отчете о прибылях и убытках доходы/расходы по курсовой разнице можно отразить в прочих доходах/расходах, а в отчете о движении денежных средств – влияние обменных курсов. Дополнительно по данному вопросу рекомендуем обратиться к своей учетной политике.

Суммовая разница:

Суммовая разница (доходы и расходы) возникает в результате обмена одной валюты на другую (национальной валюты на валюту другой страны и наоборот).

Т.к. суммовая разница возникает в результате разности курса Национального Банка РК и курса конвертации банка второго уровня при обмене (конвертации).

Доходы и расходы от суммовой разницы отражаются через счета 6280/7470 как прочие доходы/прочие расходы.

В соответствии с подпунктом 25) пункта 1 статьи 226 Налогового кодекса РК в совокупный годовой доход включаются все виды доходов налогоплательщика, в том числе другие доходы, не указанные в подпунктах 1) - 24) пункта 1 статьи 226 Налогового кодекса РК.

По действие данного пункта подпадают доходы по суммовой разнице, которые отражаются в строке 100.00.004 формы 100.00.

В соответствии с пунктом 1 статьи 242 Налогового кодекса РК расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода с учетом положений, установленных настоящей статьей и статьями 243 - 263 Налогового кодекса РК, за исключением расходов, не подлежащих вычету в соответствии с настоящим Кодексом.

Расходы по суммовой разнице отражаются в строке 100.00.020 формы 100.00.

Таким образом, в отличие от курсовой разницы, доходы и расходы по суммовой разнице отражаются раздельно (не сворачиваются).

В финансовой отчетности суммовые разницы отражаются аналогично курсовым разницам.

Как отразить курсовую разницу в Декларации по КПН (ФНО 100.00)

В Налоговом кодексе (ст. 226) указано, что в случае, если положительная курсовая разница превышает отрицательную, величина отклонения относится к совокупному годовому доходу. В обратной ситуации, когда отрицательная курсовая разница превышает положительную, величина такого превышения относится на вычеты по корпоративному подоходному налогу.

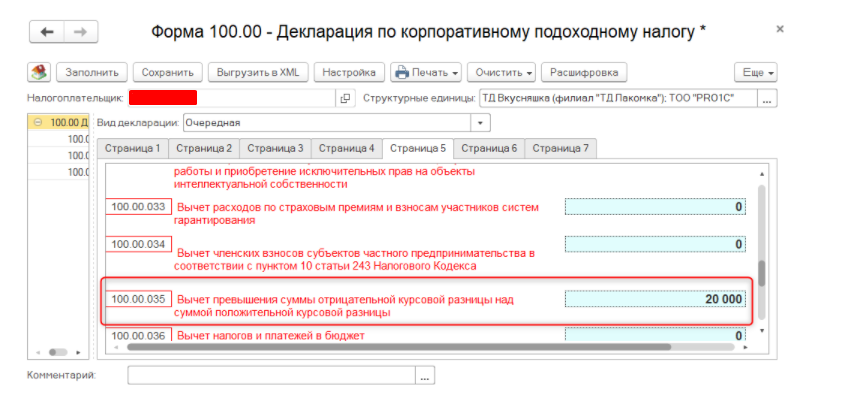

В ФНО 100.00 (Декларации по корпоративному подоходному налогу) информация о доходах или вычетах по курсовой разнице отражается, соответственно, в следующих строках:

- 00.014 «Прочие доходы»;

- 00.035 «Вычет превышения суммы отрицательной курсовой разницы над суммой положительной курсовой разницы».

Далее будет рассмотрена работа с курсовыми разницами в конфигурации «1С:Бухгалтерия 8 для Казахстана», ред. 3.0.

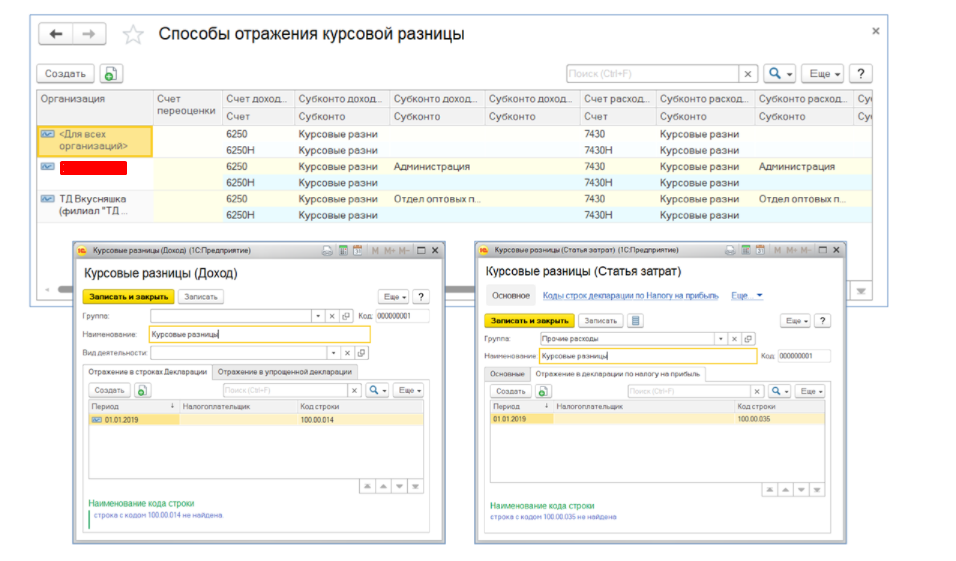

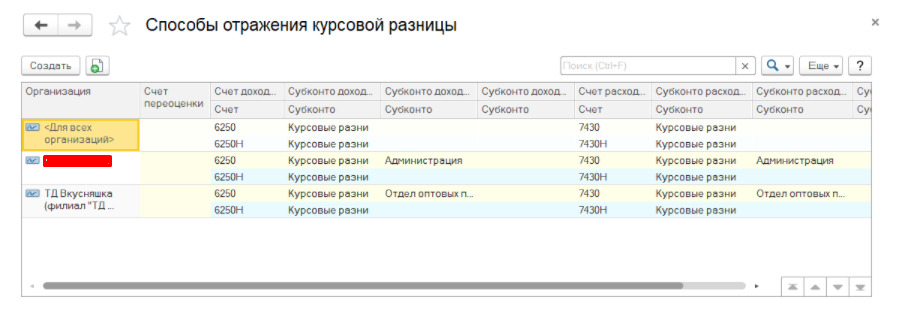

Информация о счетах налогового и бухгалтерского учета, их аналитики, которые используются для отражения расходов и доходов по курсовой разнице, в том числе и в Декларации по корпоративному подоходному налогу, хранятся в регистре сведений «Способы отражения курсовой разницы».

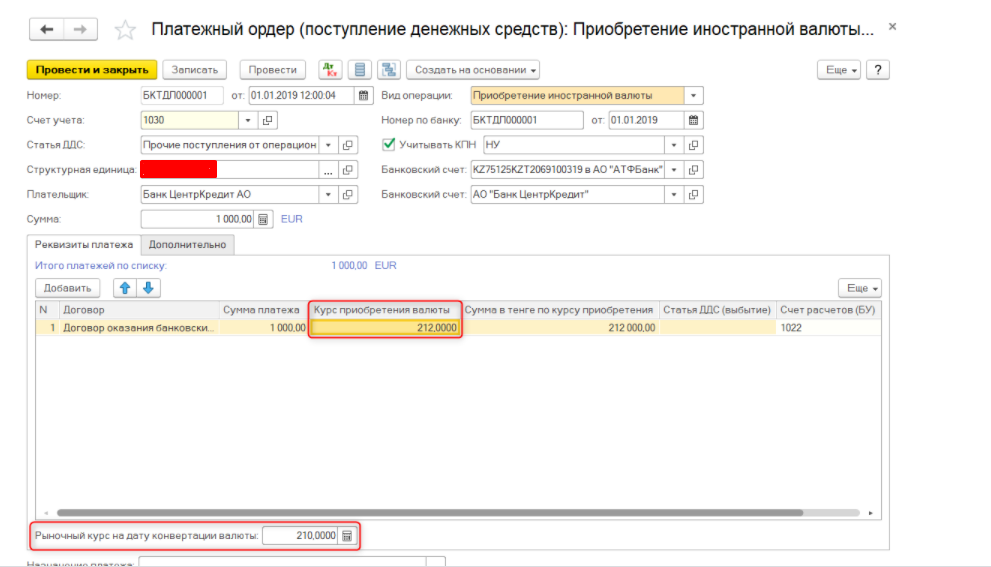

В примере отражения положительной курсовой разницы будут использоваться условные значения курса валют. На счету организации размещено 1 тыс. евро. Их приобрели в январе 2020 года по курсу 212 тенге. Рыночный курс на дату приобретения составил 210 тенге. Операция приобретения оформляется с помощью документа «Платежный ордер». Вид операции – «Приобретение иностранной валюты».

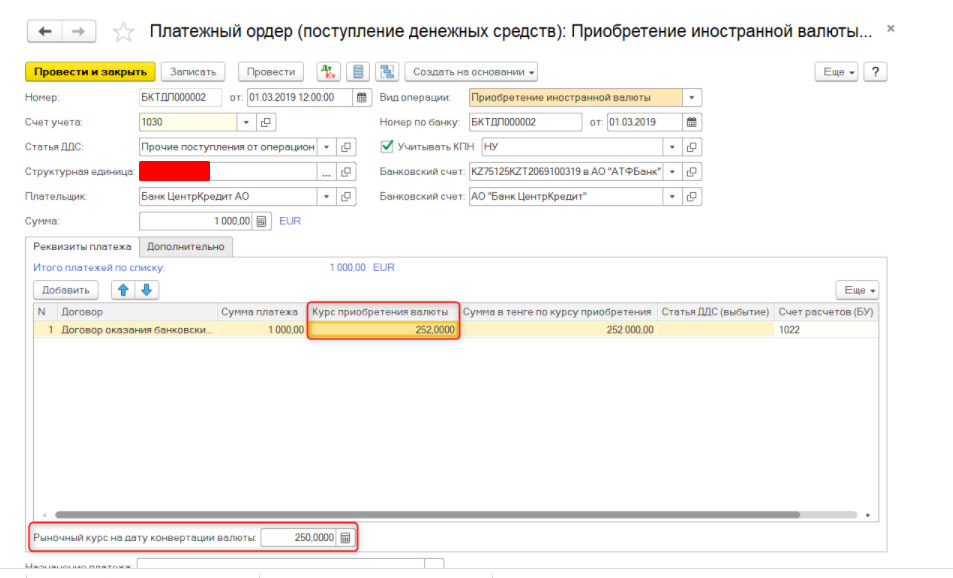

В марте было докуплено еще 1 тыс. евро по курсу 252 тенге. Рыночный курс на дату приобретения составил 250 тенге.

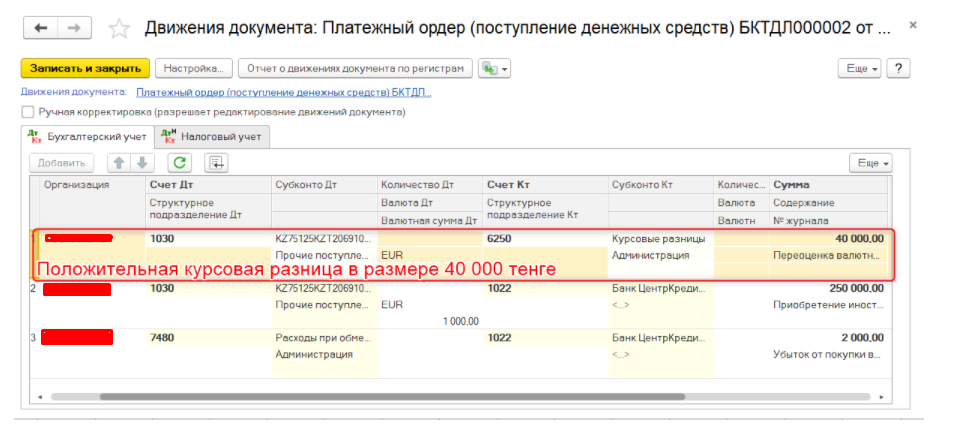

Остаток валюты на счете (при проведении второй транзакции покупки) переоценивается. Образуется положительная курсовая разница – 40 тыс. тенге. Рассчитывается как (1 000*(250-210)).

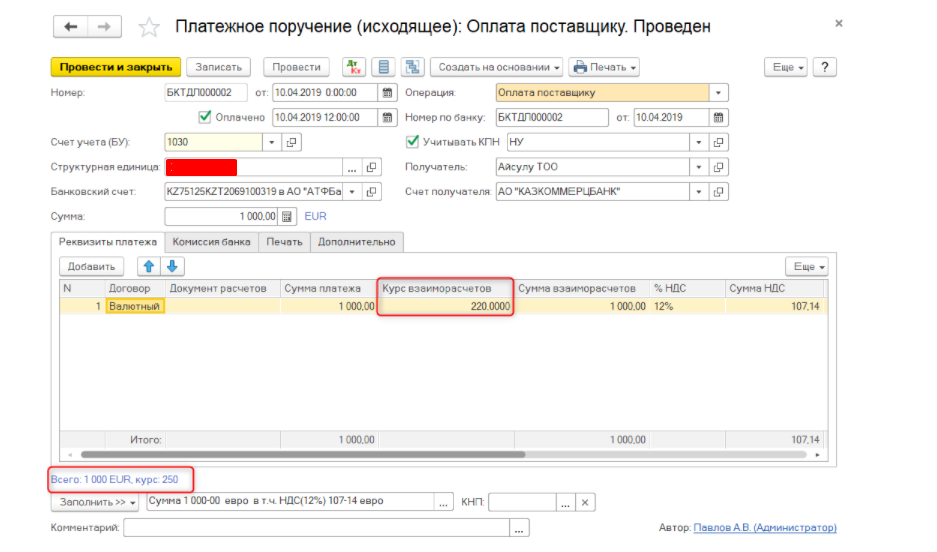

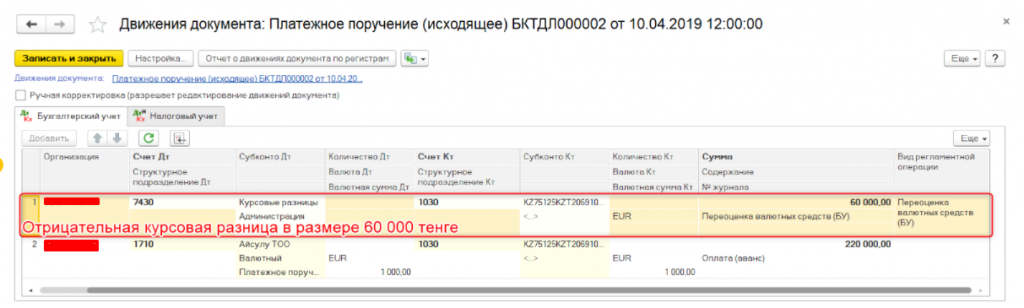

Теперь рассмотрим пример отрицательной курсовой разницы. Произведена оплата поставщику в размере 1 тыс. евро в апреле. Операция отражается с помощью исходящего «Платежного поручения». Вид транзакции – «Оплата поставщику». На момент оплаты курс составил 220 тенге за 1 евро.

При его проведении остаток средств переоценивается по новому курсу. Образуется отрицательная курсовая разница – 60 тыс. тенге. Это связано с тем, что курс оказался ниже курса последней переоценки. Рассчитывается как 2000*(250-220)).

Общая сумма курсовых разниц в отчетном периоде составила:

- положительная курсовая разница – 40 тыс. тенге;

- отрицательная курсовая разница – 60 тыс. тенге.

Величина отрицательной курсовой разницы превышает положительную курсовую разницу на 20 тыс. тенге.

Это превышение оценивается как расходы по курсовой разнице и относится на вычет по корпоративному подоходному налогу. В тех случаях, когда положительная курсовая разница превышает отрицательную, превышение отражается в составе совокупного годового дохода.

Расчет курсовых разниц в конфигурации «1С:Бухгалтерия 8 для Казахстана», ред. 3.0

Правильность расчетов зависит от настроек параметров:

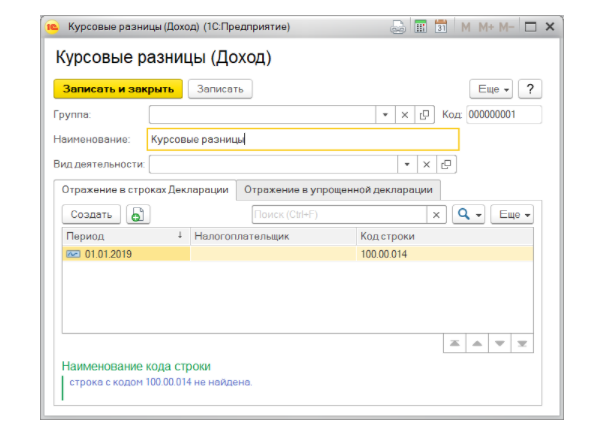

- В справочнике «Доходы для статьи Курсовые разницы» должен быть указан актуальный код строки Декларации, по корпоративному подоходному налогу.

- В справочнике «Статьи затрат для элемента Курсовые разницы» указывается код строки декларации, актуальный для выбранного периода.

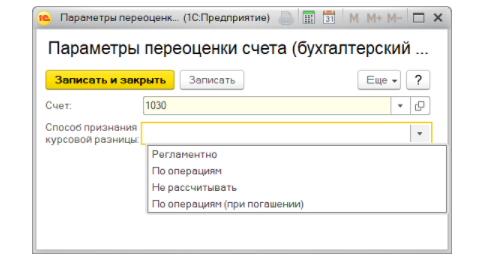

Также должна быть проведена настройка с помощью регистра сведений «Счета с особым порядком переоценки», с предусмотренным выбором способа признания:

- Регламентно: пересчет валютного остатка производится на отчетную дату. Курсовая разница рассчитывается с помощью документа «Закрытие месяца».

- По операциям – этот способ предполагает пересчет всей суммы остатка валюты на дату операции. Расчет выполняется при проведении валютных транзакций в документах.

- Не рассчитывать – в этом случае курсовая разница не рассчитывается. Способ используется при «ручном расчете» или же авансовых платежах, связанных с импортом товаров.

- По операциям (при погашении): предполагает проведение переоценки валютных средств при погашении остатка по счету (Кредит оборот активных счетов или Дебет оборот пассивных счетов) на сумму транзакции, в пределах остатка.

Из вышеизложенного можно сделать вывод, что расчет курсовых разниц проводится в документах при списании валютного остатка по счету или с помощью документа «Закрытие месяца» на отчетную дату. Это зависит от выбранного способа признания.

Обратите внимание, в регистре сведений «Счета с особым порядком переоценки» могут отсутствовать настройки для счета. В таком случае переоценка средств в валюте производится при каждой операции с валютными счетами, по умолчанию.

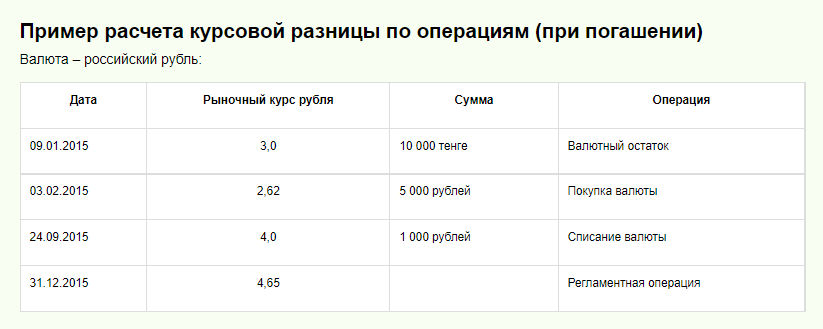

Для способа «По операциям (при погашении)» при расчете курсовых разниц используется формула - Курсовая разница = (Сумма переоценки * Переоцениваемый курс) – (Сумма переоценки * Курс на дату операции).

Переоцениваемый курс рассчитывается путем деления тенговой суммы остатка на счете на валютную сумму остатка на счете.

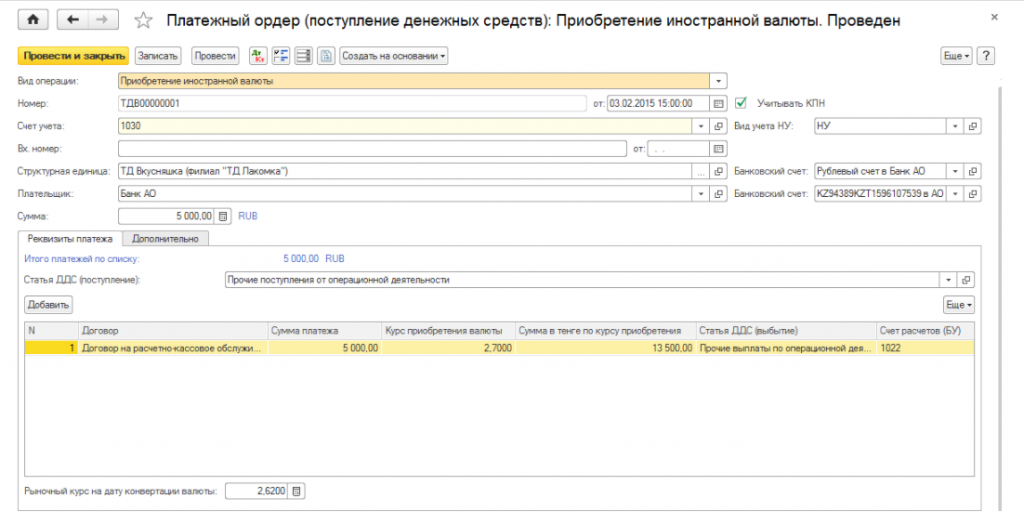

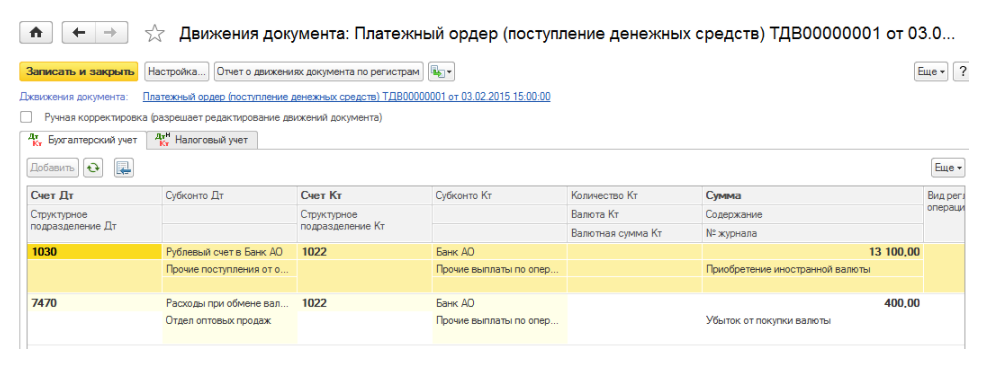

03.02.2015 года приобретается 5 000 рублей по курсу 2,62 тенге, курс продажи валюты банком составляет 2,7 тенге.

В документе Платежный ордер (поступление денежных средств) сформируются проводки по зачислению иностранной валюты и отражению убытка от покупки валюты в размере 400 тенге (суммовая разница).

В данном случае курсовая разница не рассчитывается, так как расчет будет происходить только по операциям списания валюты и документом Закрытие месяца.

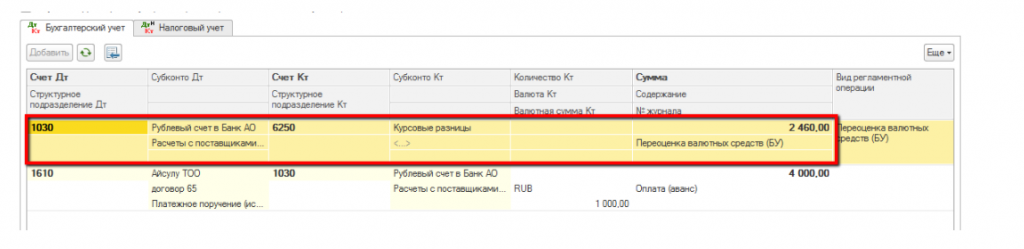

24.09.2015 года производится оплата поставщику 1 000 рублей. Курс рубля 4,00 тенге.

При списании иностранной валюты, в документе Платежное поручение (исходящее) формируются проводки по оплате задолженности поставщику и курсовой разнице.

Так как способ расчета курсовой разницы По операциям (при погашении) предполагает расчет исходя из размера списания валютных средств, курсовая разница признается в размере 2 460 тенге.

Переоцениваемый курс = Тенговая сумма остатка на счете / Валютная сумма остатка на счете

Переоцениваемый курс = 23 100 / 15 000 = 1,54.

Курсовая разница = (Сумма переоценки * Переоцениваемый курс) – (Сумма переоценки * Курс на дату операции)

Курсовая разница = (1 000 * 1,54) – (1 000 * 4,00) = 2 460.

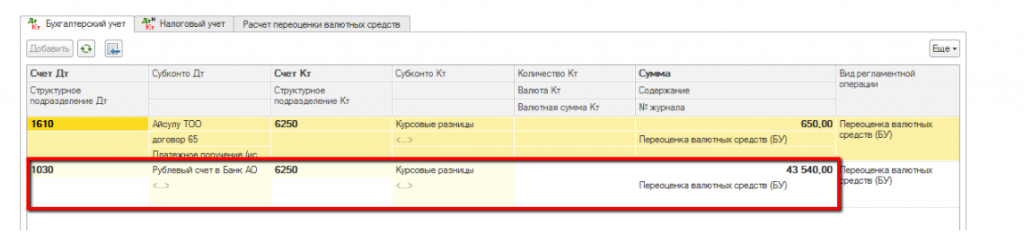

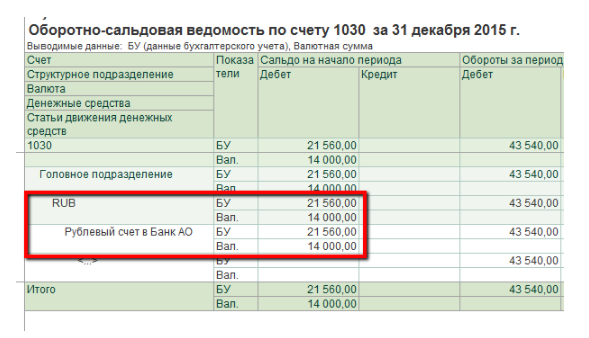

На конец года 31.12.2015 года выполняется регламентная операция по переоценке валютных средств, курс рубля на момент проведения операции составляет 4,65 тенге.

Документ Закрытие месяца формирует проводки на сумму переоценки валютного остатка.

Итого документом Закрытие месяца признается доход от курсовой разницы в размере 43 540 тенге (14 000 * 4,65 – 21 560)

Если у вас остались вопросы по курсовой разнице в 1С, звоните менеджерам Первого Бита.