Кто должен уплачивать КПН за нерезидента?

Согласно статье 645 Налогового кодекса Республики Казахстан, казахстанская компания, выплачивающая доход нерезиденту, обязана удерживать корпоративный подоходный налог (КПН) у источника выплаты. Такая обязанность возникает, если нерезидент:

-

не ведет деятельность в Казахстане;

-

не имеет постоянного учреждения (филиала или представительства).

Какие доходы нерезидента облагаются КПН?

Согласно статье 644 НК РК, к доходам, подлежащим обложению КПН, относятся:

-

доходы от реализации товаров, работ или услуг на территории Казахстана;

-

доходы от аренды имущества, расположенного в Казахстане;

-

дивиденды от юрлиц – резидентов РК;

-

услуги по международным перевозкам и другие виды доходов.

Ставка налога зависит от типа дохода:

-

стандартная – 20%;

-

дивиденды – 15%;

-

международные перевозки – 5%.

Когда удерживать и перечислять налог?

Удержание налога производится:

-

в день выплаты дохода нерезиденту;

-

при начислении дохода, но не его выплате – до подачи декларации по КПН (до 31 марта следующего года).

Перечислить налог в бюджет нужно до 25 числа месяца, следующего за месяцем выплаты дохода, либо в другие сроки, в зависимости от условий договора (предоплата или постоплата).

Сроки отчетности по КПН

Налоговый агент обязан сдать расчет по форме 101.04 в следующие сроки:

-

за первые три квартала – до 15 числа второго месяца после окончания квартала;

-

за 4-й квартал – до 31 марта следующего года.

Пример из практики

Казахстанская компания заказала услуги у юрлица из РФ. Работники нерезидента командировались в Казахстан для выполнения работ. Доход нерезидента был признан доходом из источников в РК, и компания удержала КПН по ставке 20%. Если бы услуги оказывались удаленно, налог не удерживался бы.

Важно учитывать, что несоблюдение налоговых обязательств может повлечь штрафы и другие последствия. Убедитесь, что ваши расчеты и отчетность соответствуют требованиям законодательства.

По настройке КПН и НДС за нерезидента в 1С:Бухгалтерия для Казахстана, обращайтесь к специалистам Первого Бита.

Далее в статье разберем пошагово настройку в 1С.

Инструкция по функционалу «КПН за нерезидента»

ЧАСТЬ 1 КПН за нерезидента

-

В справочниках «Классификатор видов доходов, полученных нерезидентами» и «Коды видов международных договоров» добавляем необходимые элементы.

-

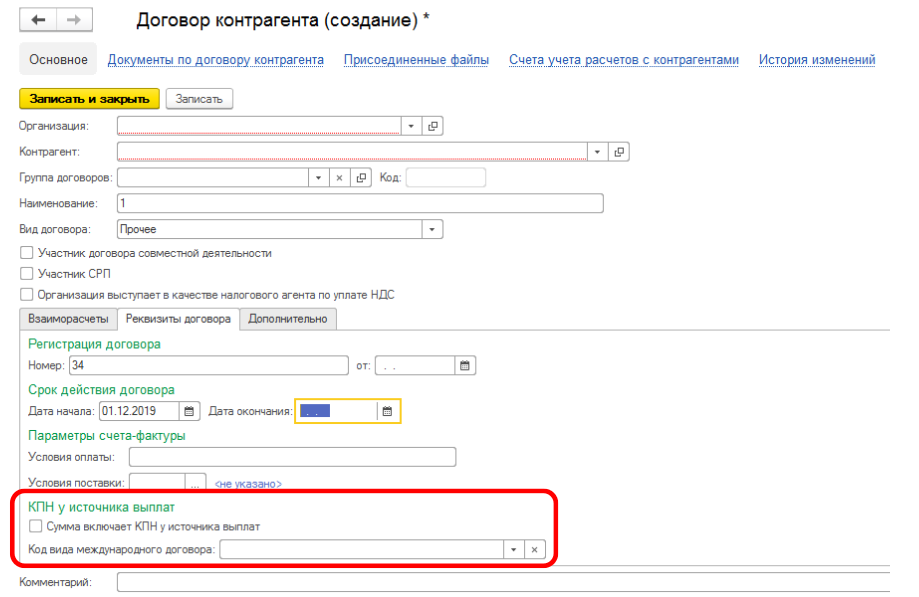

В договоре контрагента устанавливаем эти реквизиты

-

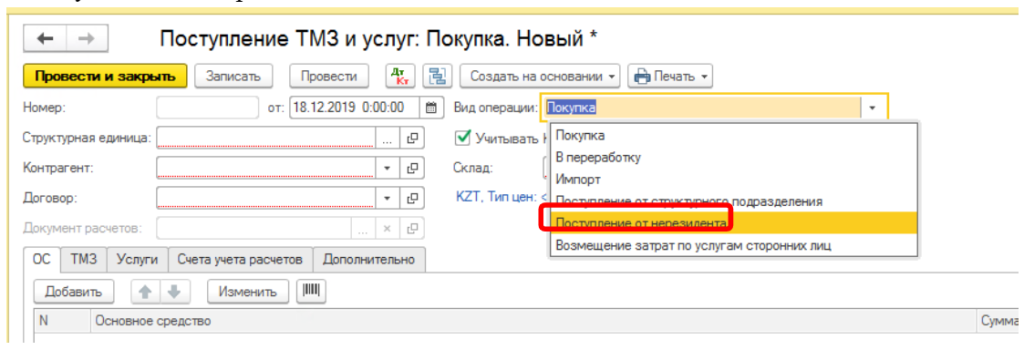

В документе «Поступление ТМЗ и услуг» необходимо выбрать вид операции «Поступление от нерезидента»

-

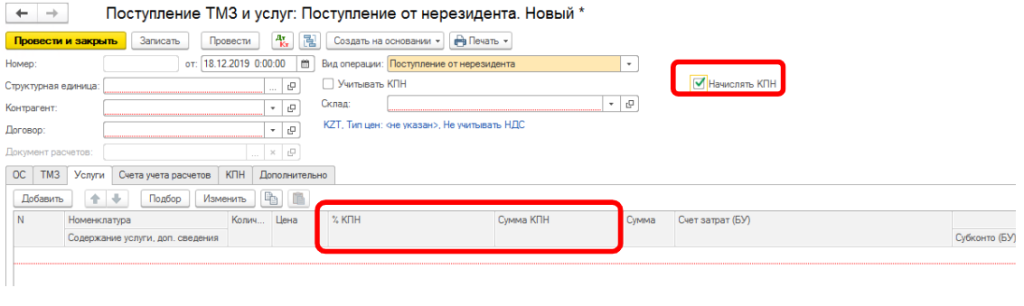

Появляется кнопка «Начислять КПН», тогда в табличной части «Услуги» появляются необходимые колонки» и Новая вкладка

-

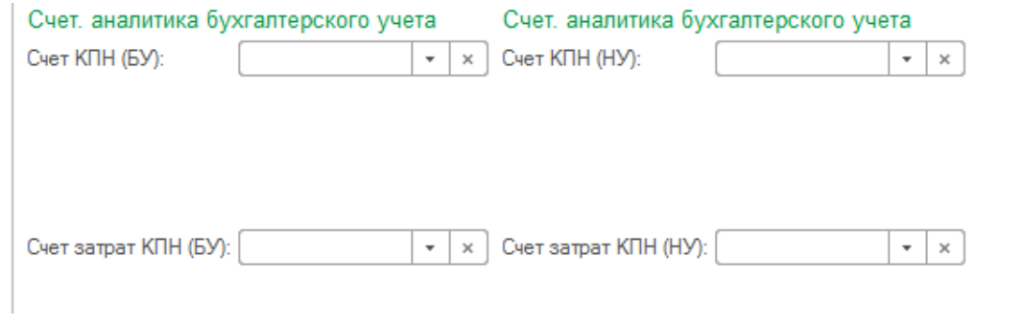

На вкладке «Счета учета расчетов» нужно указать счета КПН и счет затрат КПН

-

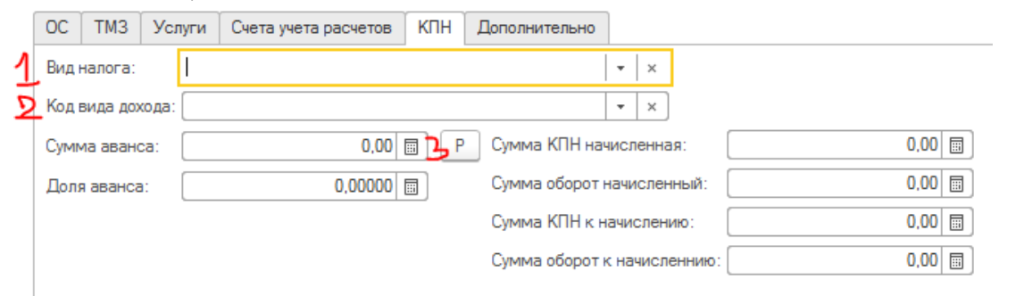

На вкладке КПН указываем реквизиты и после нажимаем на кнопку Р, чтобы Сумма аванса заполнилась автоматически. в случае предоплаты документом поступления начисляем КПН за нерезидента по курсу документа поступления (в зависимости от признака в договоре «Сумма включает КПН у источника выплаты»: либо за счет контрагента, либо на затраты предприятия, счет затрат пользователь определяет самостоятельно).

-

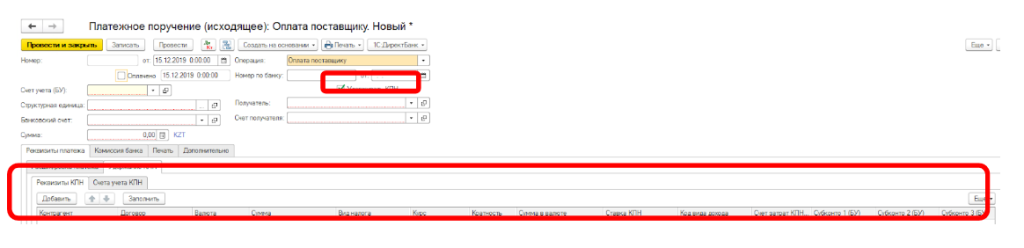

В платежном поручении исходящем добавлен реквизит «Удерживать КПН». После нажатия, появляется вкладка «Удержание КПН» где заполняем реквизиты

-

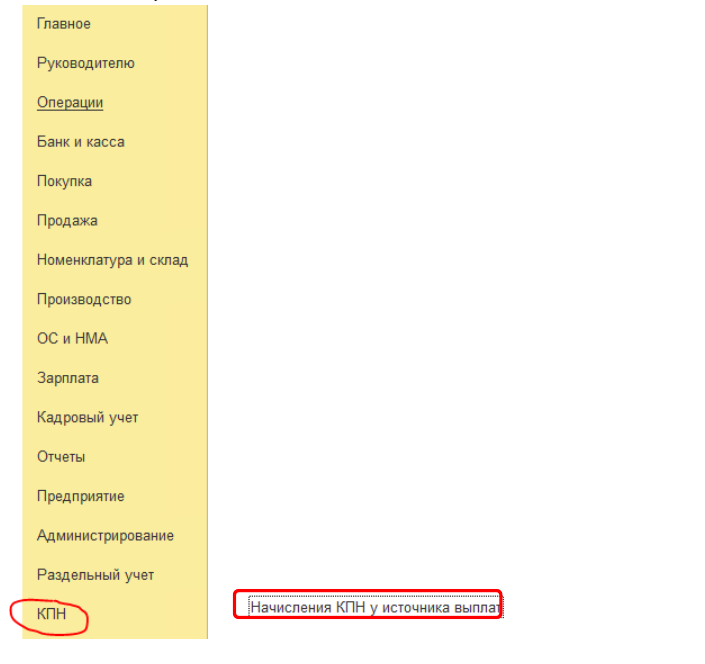

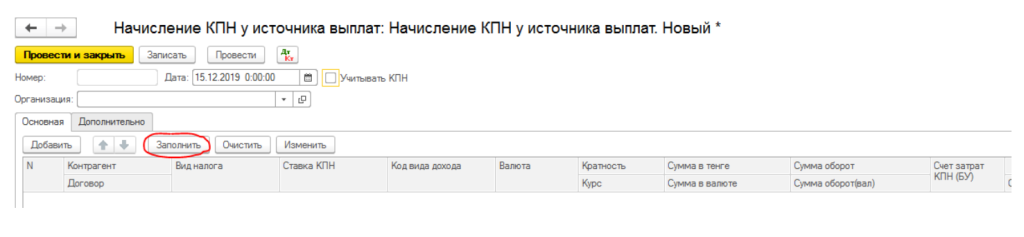

После регистрации первичных документов и оплаты. Формируем документ «Начисление КПН у источника выплаты»

- Создаем документ и нажимаем кнопку Заполнить. Документ формируется в конце отчетного периода. Автозаполнение табличной части документа остатками по регистру

-

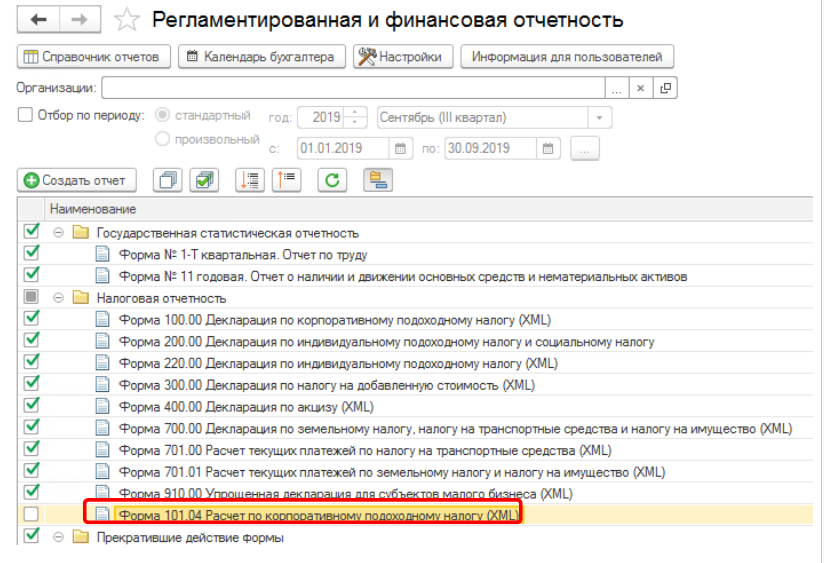

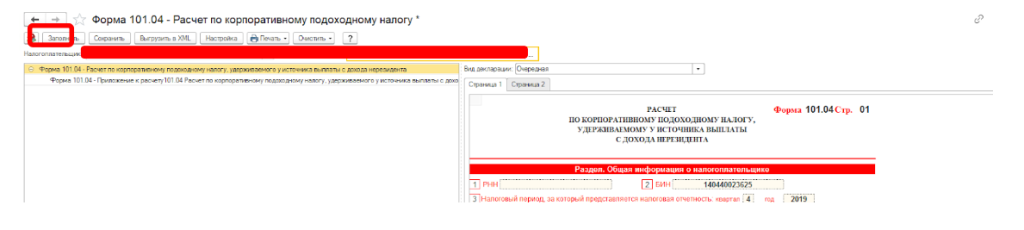

В конце отчетного периода формируем Отчет 101.04

-

Создаем отчет и нажимаем кнопку Заполнить

-

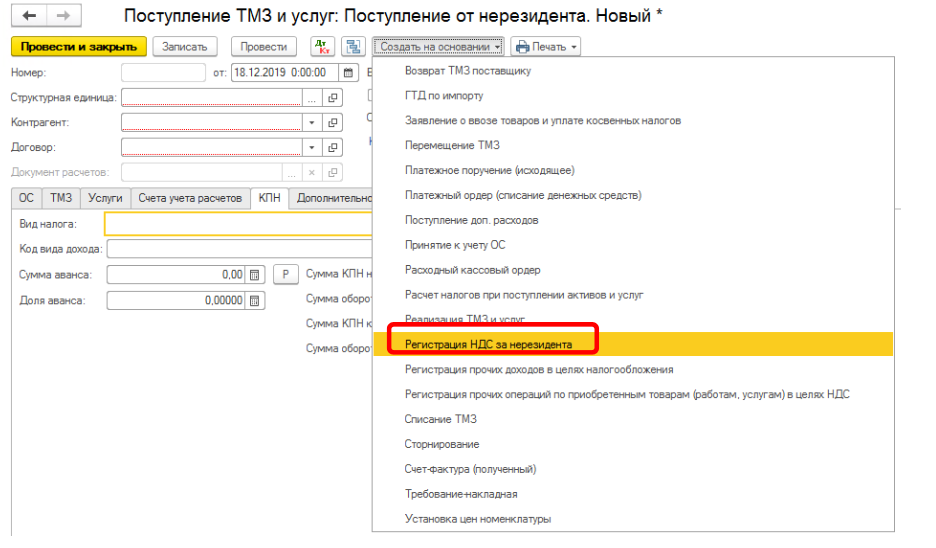

После проведения документа Поступление ТМЗ и услуг, на основании создаем документ «Регистрация НДС за нерезидента»

-

Далее рассчитываем НДС за нерезидента по следующей схеме

Если сумма договора включает КПН необходимо проставить данную галочку, в ином случае галочка не проставляется, тогда налоги начисляется «сверху».

- Указываем ставку КПН, программа просчитает сумму. Расчет суммы КПН зависит от признака «Сумма включает КПН у источника выплаты» в договоре контрагента:

если «Да», то Сумма КПН = СуммаСтавкуКПН/(100+Ставка КПН)

если «Нет», то Сумма КПН = СуммаСтавкуКПН/100

Нажимаем кнопку «Заполнить» (в случае пост-оплаты) и заполняем ручками, в случае предоплаты. Рассчитываем КПН и на вкладке Счета учета указываем счет учета КПН и счет затрат.

Данные заполняются с регистров и из справочника Контрагенты и Договора контрагентов (Страна резиденства, классификаторы доходов и т.п.)

|

Заполнение приложения к расчету: |

| 1) А - Номер по порядку |

| 2) В - Месяц квартала, в котором произошла выплата доходов нерезиденту (не заполняется, если начислены доходы, но не выплачены – т.е. по невыплаченным доходам начислен налог в конце года по курсу на 31.12.20хх) |

| 3) С – указывается полное наименование ЮЛ |

| 4) Е – код страны резидентства - номер налоговой регистрации страны резидентства |

| 5) D – код страны резиденства – заполняется из классификатора стран - двухзначный |

| 6) Е – номер налоговой регистрации нерезидента в стране резидентства. Добавить номер налоговой регистрации нерезидента в стране резидентства (18 символов) в справочник «Контрагенты» |

| 7) F – код вида доходов |

| 8) G – номер и дата контракта |

| 9) H – сумма начисленных и выплаченных доходов по которым возникают обязательства по удержанию налогов, в том числе освобожденных от удержания налогов в соответствии с международным договором (в национальной валюте) |

| 10) I – ставка КПН |

| 11) J – сумма КПН (в национальной валюте) |

| 12) К – сумма начисленных, но не выплаченных доходов по которым возникают обязательства по удержанию налогов, в том числе освобожденных от удержания налогов в соответствии с международным договором (в национальной валюте, по курсу на 31.12.хх) |

| 13) L – ставка КПН |

| 14) M – сумма КПН с начисленных, но не выплаченных доходов (в национальной валюте) |

| 15) N – сумма начисленных доходов, освобожденных от удержания налогов в соответствии с международным договором. При этом, под доходами, освобожденными от удержания налогов также понимаются суммы, к которым применены сниженные ставки налога в соответствии с положениями международных договоров (в национальной валюте) |

| 16) О – Код вида международного договора (из справочника «Договоры контрагентов») – п. 20 в правилах заполнения |

| 17) P – заполняется если в О установлен код «22» (вручную) |

| 18) Q – код страны с которой заключен договор –(аналогично графе D) |

|

Выгрузка в xml для СОНО |

ЧАСТЬ 2 НДС за нерезидента

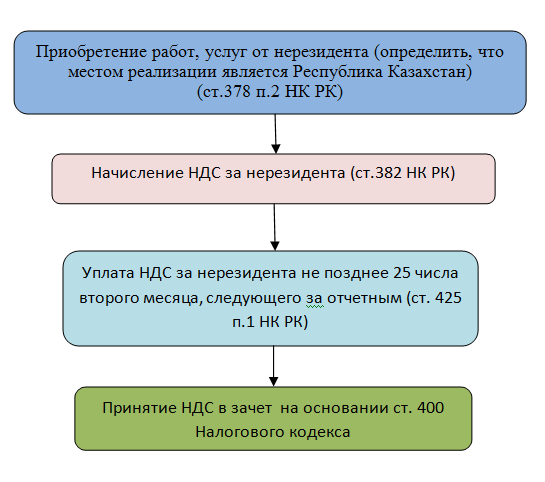

Рассмотрим весь процесс по начислению НДС, последовательность будет следующая

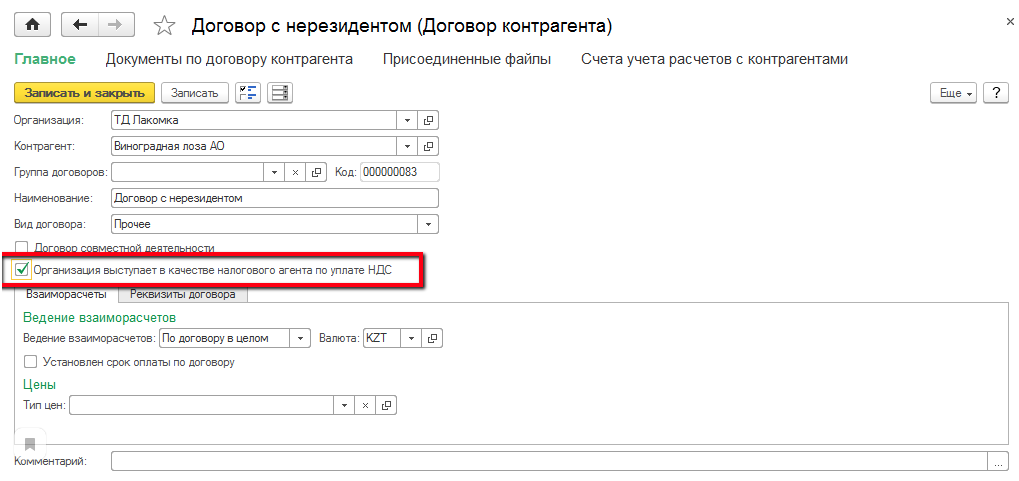

В случае поступления работ, услуг от нерезидента выбирается договор, в установленным признаком Организация выступает в качестве налогового агента по уплате НДС.

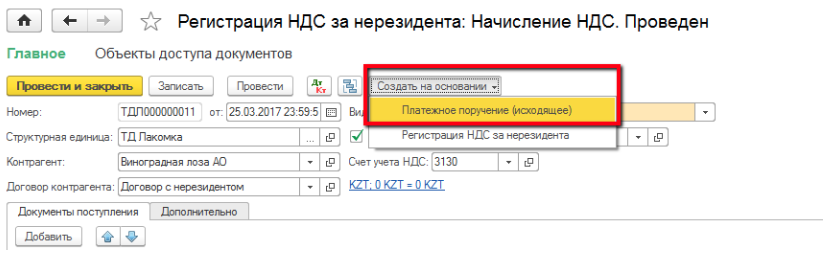

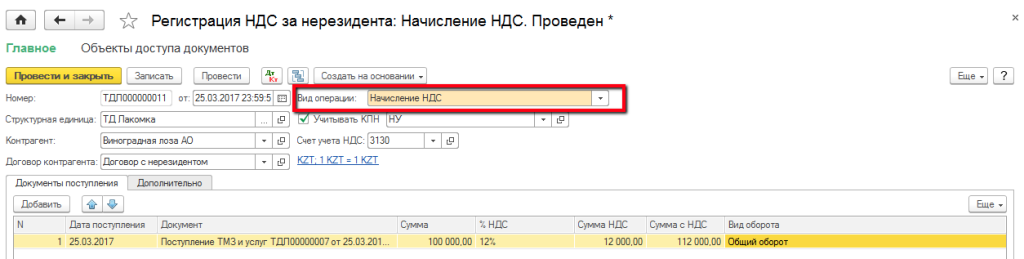

После оформления документа поступления, необходимо выполнить начисление НДС за нерезидента. Для этого создается документ Регистрация НДС за нерезидента, с видом операции Начисление НДС, который можно ввести на основании документа поступления (команда Создать на основании - Регистрация НДС налогового агента).

Документ может быть создан и самостоятельно в разделе Покупка и продажа – Отражение НДС от нерезидента. При создании на основании документа поступления, в документе автоматически устанавливается вид операции Начисление НДС.

В верхней части документа указывается информация о контрагенте и договоре, дата документа устанавливается равной дате документа поступления.

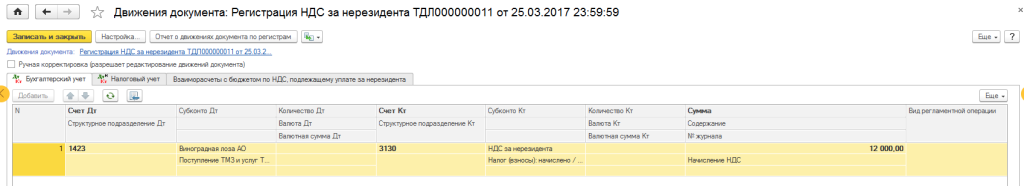

!!! Если дата совершения оборота позже даты приобретения, необходимо скорректировать дату документа Регистрация НДС за нерезидента. Для данного вида операции программой устанавливается счет учета 3130 «Налог на добавленную стоимость» и валюта регламентированного учета (тенге). В случае приобретения работ, услуг в иностранной валюте, пересчет суммы операции для определения облагаемого оборота по НДС, в соответствии со статьей 382 НК РК, выполняется по курсу на дату совершения оборота по реализации. Дата совершения оборота определяется статьей 379 НК РК. В табличной части Документы поступления указываются документ и дата поступления (равная дате документа покупки), сумма, процент налога и сумма НДС, а также указывается вид оборота: общий, облагаемый или освобожденный. После проведения документа формируются проводки по начислению НДС: Дт счета 1423 «НДС, уплачиваемый налоговым агентом» и Кт счета 3130 «Налог на добавленную стоимость».

По регистру накопления Взаиморасчеты с бюджетом по НДС, подлежащему уплате за нерезидента будут сформированы движения с видом Приход.

На основании сведений регистра накопления, выполняется заполнение данных приложения 300.05 (Декларации по НДС). Данный регистр накоплений позволяет получить детальную информацию о сумме оборота, периоде поступления, контрагенте и сумме начисленного НДС с помощью Универсального отчета (раздел Отчеты – Стандартные отчеты - Универсальный отчет).

Уплата НДС за нерезидента Для уплаты налога необходимо сформировать платежное поручение, которое может быть создано на основании документа Регистрация НДС за нерезидента.

В документе Платежное поручение (исходящее) устанавливается вид операции Перечисление налога. Дата платежного поручения будет устанавливаться автоматически равной текущей дате. Например, услуги от нерезидента были приобретены 25 марта 2017 года, дата документа поступления и начисления НДС зарегистрированы 25 марта, но уплата была выполнена 4 апреля. Соответственно, дата платежного поручения будет 4 апреля 2017 года. В платежном документе автоматически заполняются сведения об организации – плательщике налога, виде налога, коде бюджетной классификации и другие реквизиты платежа.

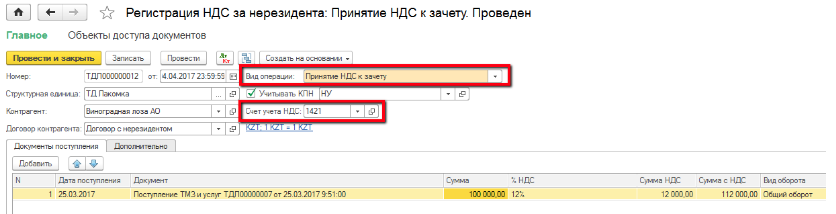

Принятие НДС в зачет После уплаты НДС за нерезидента, задолженность перед бюджетом является погашенной, и уплаченная сумма НДС может быть отнесена в зачет. Для отнесения уплаченной суммы налога в зачет (в пределах начисленного НДС за нерезидента), необходимо сформировать документ Регистрация НДС за нерезидента, с видом операции Принятие НДС к зачету. Документ может быть введен на основании документов Поступление ТМЗ и услуг или Регистрация НДС за нерезидента, которым был начислен налог. При создании документа дата автоматически устанавливается текущей датой. Пользователь может установить дату, равную дате оплаты НДС за нерезидента. В поле Счет учета НДС автоматически устанавливается счет 1421 «Налог на добавленную стоимость к возмещению».

После проведения документа будут сформированы проводки по Дт счета 1421 «Налог на добавленную стоимость к возмещению» и Кт счета 1423 «НДС, уплачиваемый налоговым агентом». Таким образом, сумма НДС за нерезидента, которая ранее не могла быть принята к возмещению и числилась на счете 1423, перенесена на счет 1421.

При неполной уплате НДС за нерезидента, в зачет может быть отнесена только фактически уплаченная сумма, в пределах начисленной суммы. По регистру накопления Взаиморасчеты с бюджетом по НДС, подлежащему уплате за нерезидента будут сформированы движения с видом Расход.

Приложение 300.05 «Работы, услуги, приобретенные от нерезидента» заполняется автоматически по данным регистра накопления Взаиморасчеты с бюджетом по НДС, подлежащему уплате за нерезидента. В первом разделе отражаются сведения о сумме налогооблагаемого оборота, начисленной и уплаченной сумме налога в отчетном периоде. Второй раздел заполняется сведениями о сумме оборота, уплаченной в отчетном периоде по суммам, начисленным в предыдущих налоговых периодах.